Contents

トレーディングスタイルの重要性

FX取引を始める際、自分に合ったトレーディングスタイルを見つけることは非常に重要です。トレーディングスタイルとは、取引の頻度、保有期間、分析方法など、取引における個々のアプローチのことを指します。このスタイルは、個人のライフスタイル、資金の大きさ、リスク許容度、市場に対する理解度によって異なります。

トレーディングスタイルを適切に選ぶことで、次のような利点があります:

- ストレスの軽減:自分に合ったペースで取引することで、ストレスを最小限に抑えることができます。例えば、短期間で頻繁に取引するスキャルピングは、迅速な意思決定を求められるため、一部の人にはストレスが多いかもしれません。一方、長期的な見通しで取引するポジショントレーディングは、もっと落ち着いたアプローチです。

- 利益の最大化:自分のスタイルに合った取引を行うことで、市場からの利益を最大限に引き出すことが可能になります。自分に合ったスタイルで取引することで、市場の動きを理解しやすくなり、有効な戦略を立てやすくなります。

- リスク管理:トレーディングスタイルを理解することは、リスク管理の面でも非常に重要です。各スタイルには異なるリスクが伴いますので、自分が快適に感じるリスクレベルに合わせたスタイルを選ぶことが大切です。

FX取引では、一つのスタイルがすべての人に適しているわけではありません。したがって、異なるスタイルを試し、自分に最も適したスタイルを見つけることが、長期的な成功への鍵となります。初心者の方は、最初は少額の資金で異なるスタイルを試し、経験を積みながら自分に適したスタイルを見つけることが推奨されます。

スキャルピング

スキャルピングの定義

スキャルピングは、FX取引の中でも特に短期間の取引を行うスタイルです。このスタイルでは、数秒から数分という短い時間で小さな価格変動を利用して利益を得ることを目指します。スキャルピングの主な目的は、一日のうちに多数の取引を行い、それぞれの取引から小さな利益を積み重ねることです。

スキャルピングの特徴

- 高頻度取引:スキャルパー(スキャルピングを行うトレーダー)は、一日に数十回から数百回もの取引を行うことがあります。

- 短期間の取引:取引は数秒から数分で終了し、長くても一時間以内には決済されることが多いです。

- 小さな価格変動:スキャルピングでは、大きな価格変動を狙うよりも、小さな変動を利用して利益を得ることが一般的です。

スキャルピングの利点

- 小さなリスク:一度の取引におけるリスクが小さいため、初心者にも取り組みやすい可能性があります。

- 多くの機会:市場が開いている間は常に取引の機会があります。

スキャルピングのリスク

- 高いストレスレベル:短期間の取引は迅速な意思決定を必要とするため、ストレスがかかる可能性があります。

- 高額の取引コスト:取引回数が多いため、取引コストが積み重なります。

スキャルピングは、市場の動きに素早く反応し、迅速な意思決定ができる能力が求められます。また、効果的なスキャルピングには、市場の動向を把握するための高度なテクニカル分析能力が不可欠です。初心者の方は、まずはデモアカウントで練習を重ね、リアルな取引に移行する前に必要なスキルを身につけることが重要です。

必要な市場の条件と特徴

スキャルピングに適した市場環境は、一定の特徴を持っています。これらの条件を理解することで、スキャルピングの効果を最大限に発揮することができます。

- 高い流動性:流動性が高い市場は、大量の取引が行われており、通貨ペアの売買が容易です。このような市場では、スキャルピングによる小さな価格変動から利益を得やすくなります。

- 低いスプレッド:スプレッドとは、通貨の買値と売値の差のことで、トレーダーの取引コストに影響します。スキャルピングでは小さな利益を狙うため、低いスプレッドが重要です。

- 安定した市場:大きなニュースやイベントによる急激な価格変動は、スキャルピングには適していません。比較的安定した市場環境が、短期取引には望ましいです。

- 予測可能な動き:ある程度予測可能な市場動向は、短期的な取引戦略に適しています。市場の傾向を読み取りやすい環境は、スキャルピングの成功率を高めます。

これらの条件を満たす時間帯や通貨ペアを選ぶことが、スキャルピングにおける成功の鍵となります。例えば、主要な金融市場が開いている時間帯は、流動性が高く、スプレッドが低い傾向にあります。また、メジャーな通貨ペアは、マイナーな通貨ペアよりも流動性が高く、スプレッドが狭いことが多いです。

初心者の方は、これらの市場の特徴を理解し、デモアカウントを利用して実際の市場環境でスキャルピングを試すことから始めると良いでしょう。

-

-

FX取引の基本:通貨ペアの選択とその重要性

はじめに:FX取引とは FX取引、すなわち外国為替証拠金取引は、世界中の通貨を売買することによって利益を得る金融市場の一つです。この市場は非常に大きく、1日の取引量は数兆ドルにも上ります。FX取引の魅 ...

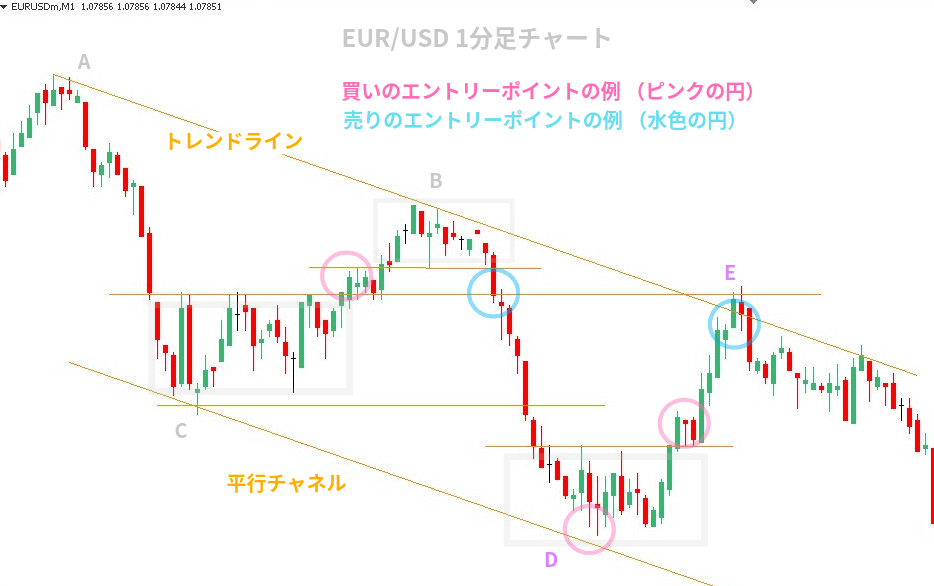

利用するテクニカル指標とチャートパターン

スキャルピングでは、効率的な取引を行うために、特定のテクニカル指標とチャートパターンが広く利用されます。これらのツールは、市場の動きを迅速に把握し、取引のタイミングを見極めるのに役立ちます。

1. テクニカル指標

- 移動平均線(MA):短期間の移動平均線(例えば5日間や10日間)は、市場の現在のトレンドを追跡するのに有用です。価格がこの線を上回ると買いシグナル、下回ると売りシグナルと見なされることが多いです。

- ストキャスティクス:モメンタムを測定する指標で、オーバーバウト(買われ過ぎ)やオーバーソールド(売られ過ぎ)の状態を示します。これらの極端な状況は、価格反転の可能性を示唆することがあります。

- RSI(相対力指数):これもモメンタム指標の一つで、オーバーバウトやオーバーソールドの状況を検出します。

- 注意点:移動平均線のサインが有効なのはトレンドが発生しているときだけです。レンジのときに使うと損失続きになります。

2. チャートパターン

- サポートとレジスタンスライン:これらの水平線は、価格が反転する可能性のあるレベルを示します。サポートラインは下落する価格の下限、レジスタンスラインは上昇する価格の上限を示すことが多いです。

- トレンドライン:昇降トレンドを描く線で、継続する傾向や反転の可能性を判断するのに役立ちます。

- ロウソク足の密集:ロウソク足の固まりはサポートやレジスタンスの役割を果たします。

- デメリットとメリット:大きな値幅は取れませんが、レンジにも対応できる手法になります。

これらの指標とパターンを組み合わせることで、スキャルピングにおける取引のタイミングをより正確に判断することができます。重要なのは、これらのツールを使って、取引のリスクを管理し、利益を最大化する方法を学ぶことです。

初心者の方は、これらのテクニカル指標とチャートパターンを練習し、理解を深めることから始めることをお勧めします。デモアカウントを使用することで、実際の資金をリスクに晒すことなく、これらのツールの使い方を学ぶことができます。

-

-

市場の波を読む: テクニカル分析の基本から応用まで

はじめに - テクニカル分析の基礎とその市場での重要性 外国為替市場(FX)は、その複雑さと変動性のため、多くのトレーダーにとって挑戦的な場所です。この市場で成功するためには、価格の動きを理解し、将来 ...

具体的な取引例とケーススタディ

スキャルピングにおける具体的な取引の例を通して、このトレーディングスタイルをより深く理解することができます。以下に、実際の市場状況に基づいた簡単なケーススタディを示します。

ケーススタディ:EUR/USDのスキャルピング取引

- 状況:EUR/USD(ユーロ/米ドル)が安定した上昇トレンドを示しているとします。

- 分析:短期の移動平均線が長期の移動平均線を上回っており、RSIが50以上を示しています。これらは上昇トレンドが続いていることを示唆しています。

- 取引アクション:トレーダーは、EUR/USDを現在の市場価格で買い、わずかに上昇したところで売ることを決定します。

- 結果:価格が予測通り上昇したため、トレーダーは数分後に利益を確定し、取引を終了します。

このケーススタディでは、テクニカル分析を利用して、スキャルピング取引の機会を見極めています。スキャルピングでは、このように短期間で小さな利益を狙い、リスクを最小限に抑えることが重要です。

初心者へのアドバイス

- 練習が重要:実際の取引に移る前に、デモアカウントでテクニカル指標とチャートパターンの使用方法を練習しましょう。

- 小さなステップ:最初は少額の資金を使用し、徐々に経験を積んでいくことが重要です。

- リスク管理:一回の取引での損失を限定し、一貫したリスク管理戦略を持つことが重要です。

スキャルピングは、短期間で繰り返し取引を行うため、迅速な判断と対応が求められます。市場の動向を正確に読み取り、テクニカル分析ツールを効果的に使用する能力を身につけることが、成功への鍵となります。

デイトレーディング

デイトレーディングの特徴

デイトレーディングは、一日の中で開始から終了までの取引を完了させるFXトレーディングスタイルです。このスタイルのトレーダーは、市場が開いている間に複数の取引を行い、取引日が終わる前にすべてのポジションを決済します。デイトレーディングの目的は、一日の市場の変動から利益を得ることです。

デイトレーディングの特徴

- 短期間の取引:デイトレーディングでは、取引は数分から数時間で終了します。

- 市場の分析:経済ニュース、市場データ、テクニカル分析を利用して、日中の価格変動を予測します。

- 多様な取引機会:一日の間に複数の取引機会があります。

デイトレーディングの利点

- 一日で決済:ポジションを一日のうちに決済するため、長期間のリスクを避けることができます。

- 高い柔軟性:市場の動きに応じて取引戦略を変更することができます。

デイトレーディングのリスク

- 高速の市場変動:市場は急速に変動するため、迅速な判断と行動が求められます。

- 高いストレスレベル:一日中市場を監視する必要があるため、精神的な負担が大きくなることがあります。

デイトレーディングは、短期間での市場変動に対する深い理解と迅速な意思決定能力を必要とします。初心者の方は、まずは市場の基本的な動きやテクニカル分析の基礎を学び、デモアカウントで練習を重ねることが重要です。また、リスク管理と資金管理の原則を守ることで、不必要な損失を避けることができます。

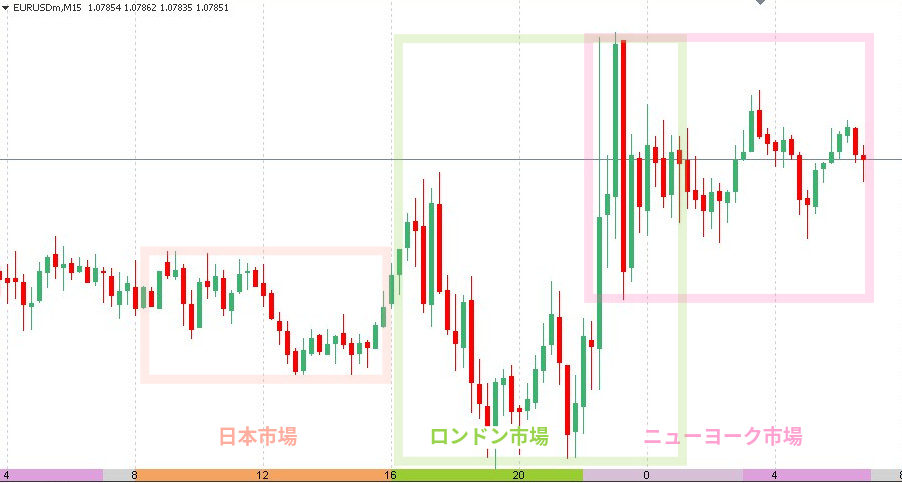

一日の取引時間帯の特性と選択方法

FX市場は世界中で24時間稼働しており、デイトレーディングにおいては、一日の中で異なる取引時間帯の特性を理解し、それに応じた取引戦略を立てることが重要です。主要な取引時間帯には、日本市場(アジア市場)、ロンドン市場(ヨーロッパ市場)、ニューヨーク市場(北米市場)があり、それぞれ異なる特徴を持っています。

1. 日本市場

- 時間帯:日本時間の朝から午後

- 特性:比較的安定しており、大きな動きは少ないですが、オーストラリアドルや日本円などのアジア通貨の動きが活発です。

- 適した戦略:安定した通貨ペアに対する小規模なスキャルピングやレンジトレード。

2. ロンドン市場

- 時間帯:日本時間の夕方から夜

- 特性:流動性が高く、特にユーロや英ポンドに関連する通貨ペアの動きが活発です。

- 適した戦略:テクニカル分析に基づく迅速な取引やニュースベースのトレード。

3. ニューヨーク市場

- 時間帯:日本時間の深夜から早朝

- 特性:最も流動性が高く、USD関連の通貨ペアに大きな動きが見られることが多いです。

- 適した戦略:米ドルに焦点を当てた迅速な取引や大きな市場動向に基づく戦略。

トレーダーは自分のライフスタイルや取引スタイルに合わせて、これらの市場のうちどれに焦点を当てるかを選ぶことができます。例えば、夜間に取引する場合はニューヨーク市場が活発であるため、USD関連の通貨ペアを中心に取引することが望ましいでしょう。

市場の動きは日によって変動するため、異なる市場時間帯の特性を理解し、柔軟に取引戦略を調整することがデイトレーディングの成功につながります。初心者の方は、まずは一つの市場に焦点を当てて取引を始め、徐々に他の市場時間帯での取引にも挑戦することが良いでしょう。

効果的なニュースソースと市場の反応

FXデイトレーディングにおいて、経済ニュースや市場データは取引戦略を決定する上で不可欠です。効果的なニュースソースを知り、それに対する市場の反応を理解することは、デイトレーディングの成功に大きく貢献します。

効果的なニュースソース

- 経済指標:雇用統計、GDP、インフレ率、中央銀行の金利発表などの経済指標は、通貨価値に直接的な影響を与えます。

- 政治的イベント:選挙結果、政策発表、国際会議などの政治的イベントも、市場に大きな影響を及ぼすことがあります。

- 金融ニュースサイト:Bloomberg、Reuters、CNBCなどの信頼できる金融ニュースサイトは、最新の市場情報を提供します。

- 経済カレンダー:重要な経済イベントや発表が予定されている時期を把握するために、経済カレンダーを利用します。

市場の反応の理解

- 予測と実際:市場は予測された経済指標と実際の結果との差に反応します。予想より良い結果は通貨を強化し、逆は通貨を弱める傾向があります。

- 即時反応:市場はニュースに即座に反応することが多いので、迅速な分析と取引が求められます。

- ボラティリティ:主要な経済発表時には市場のボラティリティ(価格の変動幅)が増大し、これを利用した取引が可能です。

ニュース発表の前後では、市場が大きく動く可能性が高いため、リスク管理と資金管理の観点から慎重な取引が必要です。初心者の方は、まずは重要なニュースイベントがどのように市場に影響を与えるかを観察し、デモアカウントで実践的な経験を積むことをお勧めします。

-

-

経済指標と為替の関係: FXファンダメンタルズ分析入門

ファンダメンタルズ分析とは何か? FX取引を始める多くの人々にとって、「ファンダメンタルズ分析」という言葉はやや複雑に聞こえるかもしれません。しかし、この分析方法の基本を理解することは、為替市場におけ ...

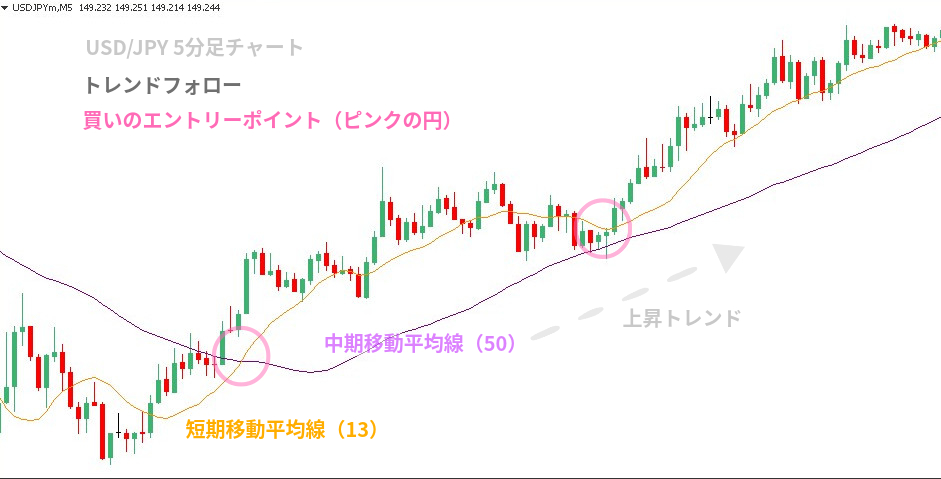

デイトレーダーによく使用されるトレードセットアップ

デイトレーディングでは、効果的な取引戦略を立てるために、特定のトレードセットアップが広く利用されます。これらのセットアップは、取引のタイミングと条件を決定する際の重要な基準となります。

1. トレンドフォロー戦略

- 概要:市場の主要なトレンドに従って取引を行う戦略です。

- 方法:移動平均線やトレンドラインなどを使用してトレンドを識別し、トレンドの方向に沿ってポジションを取ります。

2. ブレイクアウト戦略

- 概要:価格が重要なサポートやレジスタンスレベルを突破したときに取引を行う戦略です。

- 方法:サポートやレジスタンスラインのブレイクアウトを検出し、その方向にポジションを取ります。

3. リバーサル(反転)戦略

- 概要:価格が一定の方向に進んだ後に反転すると予測し、その反転点で取引を行う戦略です。

- 方法:移動平均線の傾きやチャートパターンを観察して反転ポイントを探ります。RSIやストキャスティクスなどのオシレーターを使用して買われすぎや売られすぎの状況を検出し、反転トレードを行います。

これらのトレードセットアップは、市場の状況や個人の取引スタイルによって選択されます。デイトレーディングの成功は、これらのセットアップを適切に理解し、適応する能力に大きく依存します。

初心者の方は、これらの異なるトレードセットアップをデモアカウントで練習し、市場での動きに応じてどのように適用するかを学ぶことが重要です。また、リスク管理を常に念頭に置き、適切な資金管理の原則に従うことで、リスクを最小限に抑えることができます。

スイングトレーディング

スイングトレーディングの概念

スイングトレーディングは、数日から数週間にわたってポジションを保有する中期的なFXトレーディングスタイルです。このスタイルでは、市場の「スイング」、つまり価格の振動を利用して利益を狙います。デイトレーディングやスキャルピングとは異なり、スイングトレーダーはより長期的な市場の動向に焦点を当てます。

スイングトレーディングの特徴

- 保有期間:数日から数週間。

- 市場分析:テクニカル分析とファンダメンタルズ分析の両方を利用して、中期的な市場のトレンドを識別します。

- 取引の機会:週に数回から数十回の取引。

スイングトレーディングの利点

- 時間の柔軟性:日中の市場の小さな変動に対応する必要がないため、時間的な柔軟性があります。

- 長期的な分析:市場の大きなトレンドを利用することで、より大きな利益を目指すことができます。

スイングトレーディングのリスク

- 市場のギャップ:一晩で大きな価格の変動が発生する可能性があります。

- 時間枠の管理:長期間の取引であるため、市場の変動に対応するための時間枠の管理が重要です。

スイングトレーディングは、市場のトレンドやパターンを理解し、それに基づいて戦略を立てる能力を要求します。利用するテクニカル指標には、移動平均線、MACD(移動平均収束拡散指数)、RSI(相対力指数)などがあります。これらの指標を使って、エントリーとエグジットのポイントを見極めます。

スイングトレーディングが初めての方は、まずは市場の基本的な動向を学び、デモアカウントで練習を始めることが良いでしょう。また、リスク管理を常に意識し、適切な資金管理を行うことが重要です。

長期的な市場の動向の分析方法

スイングトレーディングでは、長期的な市場の動向を分析することが非常に重要です。この分析には、主にテクニカル分析とファンダメンタルズ分析の二つのアプローチが用いられます。

1. テクニカル分析

- 移動平均線:長期の移動平均線(例えば50日間や200日間)は、市場の長期的なトレンドを識別するのに有用です。これらの平均線が上向きであれば上昇トレンド、下向きであれば下降トレンドを示唆します。

- チャートパターン:ヘッドアンドショルダーズ(三尊天井)、ダブルトップ、ダブルボトムなどのチャートパターンは、市場の転換点を示す可能性があります。

- トレンドラインとチャネル:価格のトレンドラインとサポート&レジスタンスラインを描くことで、市場の動向をよりよく理解できます。

2. ファンダメンタルズ分析

- 経済指標:GDP成長率、失業率、インフレ率などの経済指標は、国の経済状況を反映し、通貨の長期的な価値に影響を与えます。

- 政治的・経済的イベント:選挙結果、政策変更、地政学的緊張などのイベントは、市場のセンチメントに影響を及ぼし、長期的なトレンドの変化を引き起こすことがあります。

これらの分析ツールを組み合わせることで、スイングトレーダーは市場の長期的な動きをより深く理解し、有効な取引戦略を立てることができます。テクニカル指標は市場のトレンドやパターンを識別するのに役立ち、ファンダメンタルズ分析はそのトレンドに影響を与える可能性のある経済的な要因を明らかにします。

初めての方は、これらの分析方法を学ぶことから始め、徐々に自分自身の取引スタイルに適合させていくことが重要です。また、市場の動きに基づいて柔軟に戦略を調整し、リスク管理に注意を払いながら取引を行うことが勧められます。

スイングトレーディングに適した金融商品

スイングトレーディングでは、特定の特性を持つ金融商品を選ぶことが重要です。適した金融商品は、中期的な市場の動向を利用して利益を得る機会を提供します。

1. メジャー通貨ペア

- 特徴:流動性が高く、スプレッドが狭いため取引コストが低いです。

- 例:EUR/USD(ユーロ/米ドル)、USD/JPY(米ドル/日本円)など。

- 適用:メジャー通貨ペアは、市場のトレンドがはっきりしており、テクニカル分析による予測が容易です。

2. クロス通貨ペア

- 特徴:メジャー通貨ペアに比べて流動性は低いが、大きなトレンドが発生することがあります。

- 例:EUR/GBP(ユーロ/英ポンド)、AUD/JPY(オーストラリアドル/日本円)など。

- 適用:クロス通貨ペアは、地域的な経済状況や政策変更による影響を受けやすいです。

3. 商品通貨ペア

- 特徴:原油や金などの商品価格の変動に影響される通貨ペア。

- 例:USD/CAD(米ドル/カナダドル)、AUD/USD(オーストラリアドル/米ドル)など。

- 適用:商品価格の動きに注目し、それに基づく市場のトレンドを分析します。

スイングトレーディングにおいては、これらの通貨ペアの中長期的な動きを分析し、適切なエントリーとエグジットのタイミングを見極めることが重要です。流動性が高く、予測可能なトレンドを持つ通貨ペアを選ぶことが、スイングトレーディングの効果を高める鍵となります。

初心者の方は、まずは一つの通貨ペアに集中して市場の動きを学び、徐々に他の通貨ペアへと拡大していくことをお勧めします。また、経済カレンダーやニュースソースを利用して、重要な経済イベントや政策変更に注意を払いながら取引を行うことが重要です。

-

-

FX取引の基本:通貨ペアの選択とその重要性

はじめに:FX取引とは FX取引、すなわち外国為替証拠金取引は、世界中の通貨を売買することによって利益を得る金融市場の一つです。この市場は非常に大きく、1日の取引量は数兆ドルにも上ります。FX取引の魅 ...

スワップポイントとその影響

スワップポイントとは、FX取引において、異なる通貨間の金利差に基づいて発生する金額のことを指します。トレーダーがポジションを一日以上保有する際、通貨ペアのそれぞれの国の金利差により、スワップポイントが加算または減算されます。

スワップポイントの影響

- 高金利通貨を買う場合:高金利の通貨を低金利の通貨で買うと、金利差によりスワップポイントがプラスになる場合があります。

- 低金利通貨を買う場合:逆に、低金利の通貨を高金利の通貨で買うと、スワップポイントがマイナスになることがあります。

スワップポイントの考慮

スイングトレーディングでは、数日から数週間にわたってポジションを保有するため、スワップポイントは利益や損失に影響を与える要因となります。特に、長期的なトレンドを利用する戦略を採用する際には、スワップポイントが蓄積することを考慮する必要があります。

スワップポイントを利用した戦略

- キャリートレード:高金利通貨を購入し、低金利通貨を売ることで、スワップポイントを利益として得る戦略です。

- リスク管理:スワップポイントがマイナスになる可能性を考慮し、損失を最小限に抑えるための戦略を立てる必要があります。

スワップポイントは、取引戦略の一部として考慮するだけでなく、リスク管理の観点からも重要です。トレーダーは、スワップポイントがポジションの保有期間中にどのように蓄積されるかを理解し、それに応じた取引計画を立てることが推奨されます。

時間枠の組み合わせとトレーディング戦略

スイングトレーディングでは、異なる時間枠を組み合わせて市場分析を行うことが一般的です。このアプローチは、短期的な市場の変動と長期的なトレンドの両方を考慮に入れることができ、より効果的な取引戦略の策定に役立ちます。

異なる時間枠の利用

- 長期時間枠:週足や日足チャートを使用して、全体的な市場トレンドを識別します。これにより、市場の大きな動向を把握することができます。

- 短期時間枠:4時間足や1時間足チャートを使用して、エントリーとエグジットのポイントを特定します。これにより、より詳細な市場の動きを捉えることができます。

時間枠の組み合わせによる戦略

- トレンド確認:長期時間枠を用いて市場の主要なトレンドを確認します。

- 取引機会の特定:短期時間枠を用いて、トレンドに沿った具体的な取引機会を見つけます。

- エントリーとエグジット:短期時間枠での分析を基に、エントリーとエグジットのポイントを決定します。

時間枠の組み合わせのメリット

- 高い精度:長期と短期の時間枠を組み合わせることで、より精度の高い市場分析が可能になります。

- リスク管理:エントリーとエグジットのポイントをより明確に設定することができ、リスク管理が向上します。

時間枠の組み合わせを利用することは、スイングトレーディングにおいて非常に有効な戦略です。市場の大きなトレンドを理解しながらも、短期的な機会を逃さないようにすることが、成功への鍵となります。

初めてスイングトレーディングに挑戦する方は、まずは一つの時間枠で市場を分析し、徐々に複数の時間枠を組み合わせて分析する練習をすることがお勧めです。市場の動きに適応しながら、自分自身のスタイルに合った時間枠の組み合わせを見つけることが重要です。

ポジショントレーディング

ポジショントレーディングの説明

ポジショントレーディングは、最も長期的なトレーディングスタイルの一つで、数ヶ月から数年にわたってポジションを保有することが特徴です。このスタイルは、大きな市場の動きや経済サイクルを利用して利益を得ることに焦点を当てています。

ポジショントレーディングの特徴

- 長期的な市場の見通し:マクロ経済の動向、政治的イベント、経済サイクルなど、長期的な視点で市場を分析します。

- 少ない取引回数:取引の頻度は少なく、慎重な市場分析に基づいた長期的なポジションを取ります。

ポジショントレーディングの利点

- 低ストレス:日々の市場の小さな変動に反応する必要がないため、ストレスが比較的少ないです。

- 大きな利益の可能性:長期的なトレンドに乗ることで、大きな利益を得る可能性があります。

ポジショントレーディングのリスク

- 市場の変動:長期間にわたる保有は、市場の予期せぬ変動に対するリスクを伴います。

- 資金の拘束:資金が長期間拘束されるため、他の投資機会に対応しにくいことがあります。

ポジショントレーディングは、ファンダメンタルズ分析を中心に行い、経済指標や政治的イベントなどのマクロ経済的要因を重視します。また、テクニカル分析も市場のトレンドやサポート・レジスタンスレベルを識別する際に役立ちます。

ポジショントレーディングをこれから始める方は、まずはマクロ経済の基本的な知識を学び、長期的な市場の動向を理解することから始めることをお勧めします。また、リスク管理に注意を払い、資金管理を適切に行うことが重要です。

長期的な経済サイクルと市場の動向

ポジショントレーディングにおいて重要なのは、長期的な経済サイクルとそれに伴う市場の動向を理解することです。経済サイクルは、一国の経済活動が一定期間にわたって経験する拡大、ピーク、収縮、そして底打ちの周期を指します。これらのサイクルは、通貨価値、株価、商品価格など市場全体に影響を与えるため、ポジショントレーダーにとって重要な考慮事項となります。

経済サイクルの理解

- 拡大期:経済が成長している時期。この時期は、通常、株価上昇や通貨の強化が見られます。

- ピーク期:経済成長が最高点に達する時期。この時期は、市場が過熱し始める可能性があります。

- 収縮期:経済が縮小し始める時期。通貨価値の下落や株価の減少が見られることが多いです。

- 底打ち期:経済が最低点に達し、再び成長に転じる時期。この時期は、投資のチャンスとなることがあります。

市場動向の分析

長期的な市場の動向を分析する際、ポジショントレーダーは以下の要素に注意を払います:

- 経済指標:GDP、失業率、インフレ率などのマクロ経済指標は経済サイクルを理解する上で重要です。

- 政治的・地政学的要因:政策変更、選挙、国際的な紛争などは市場に大きな影響を与えることがあります。

- セクター分析:特定の経済セクターや業界が経済サイクルの特定の段階でどのように振る舞うかを分析します。

ポジショントレーディングでは、これらの長期的な市場動向を理解し、それに基づいて取引戦略を立てることが重要です。これにより、大きなトレンドの初期段階でのポジションの確立や、市場の転換点での利益確定が可能になります。

初心者の方は、まずは経済サイクルと市場動向の基本的な知識を身につけ、長期的な分析に慣れることから始めると良いでしょう。また、市場の変動に適応しながら、リスク管理と資金管理に注意を払うことが重要です。

ポジショントレードにおけるリスク管理戦略

ポジショントレードでは、長期間のポジション保有により市場の変動にさらされるため、効果的なリスク管理戦略が不可欠です。リスクを適切に管理することで、潜在的な損失を抑え、投資資本を保護することができます。

1. ストップロスの設定

- 定義:ストップロスは、特定の価格に達したときにポジションを自動的に閉じる注文です。

- 重要性:ストップロスを設定することで、想定以上の損失を避けることができます。

2. ポジションサイジング

- 方法:投資資本に対するポジションの大きさを慎重に決定します。

- 目的:一つの取引でのリスクを投資資本の一定割合に限定することで、大きな損失を回避します。

3. ダイバーシフィケーション

- 概念:投資ポートフォリオに複数の資産を分散させることで、リスクを減らします。

- 利点:一つの市場や資産クラスが不調の場合でも、他の資産のパフォーマンスでバランスを取ることができます。

4. ファンダメンタルズの追跡

- 重要性:経済指標や政治的イベントなどのファンダメンタルズを定期的に追跡し、市場の変化に対応します。

- 目的:長期的な経済の変動や政策変更が投資に与える影響を把握し、必要に応じて戦略を調整します。

5. 定期的なレビューと調整

- 実施:定期的にポートフォリオと市場状況をレビューし、必要に応じてポジションを調整します。

- 目的:市場の変化や新たな情報に基づいて、リスクを再評価し、戦略を最適化します。

ポジショントレードにおいては、これらのリスク管理戦略を適用することで、長期的な投資目標を達成しながら、リスクを適切に管理することが可能になります。初心者の方は、これらの基本的なリスク管理の原則を理解し、実践することから始めることが重要です。

投資ポートフォリオへの統合方法

ポジショントレーディングを投資ポートフォリオに統合することは、リスクの分散とリターンの最適化を目指す戦略の一部です。適切なポートフォリオ統合により、市場の長期的な動きを利用しながら、全体的な投資リスクを管理することができます。

ポートフォリオバランスの重要性

- 多様化:異なる資産クラス(株式、債券、通貨、コモディティなど)に分散投資することで、リスクを分散し、全体のポートフォリオのバランスを取ります。

- リスク許容度:個人のリスク許容度に合わせて、ポジショントレードの割合を調整します。

ポジショントレードの統合

- 長期的視点:ポジショントレードは、ポートフォリオの長期的な成長コンポーネントとして機能します。

- 市場分析:長期的な経済サイクルと市場トレンドを分析し、ポートフォリオに組み込む資産を選定します。

柔軟な戦略の適用

- 市場の変化に対応:経済状況や市場の変化に応じて、ポートフォリオ内のポジショントレードの割合を調整します。

- 定期的なレビュー:定期的にポートフォリオをレビューし、市場状況に合わせて戦略を調整します。

リスク管理

- リスクの監視:ポジショントレードにおけるリスクを継続的に監視し、ポートフォリオ全体のリスクプロファイルに影響を与えないようにします。

- ストップロスとリバランス:必要に応じてストップロス注文を設定し、ポートフォリオをリバランスすることで、リスクを管理します。

ポジショントレーディングをポートフォリオに統合する際には、全体の投資目標とリスク許容度を考慮することが重要です。初心者の方は、少額から始めて、ポートフォリオにおけるポジショントレーディングの影響を理解することからスタートすると良いでしょう。

自動トレーディングシステム

自動トレーディングシステムの紹介

自動トレーディングシステムは、プリセットされたルールに基づいて取引を自動で行うシステムです。これは、市場分析から取引決定、実行までを自動化し、トレーダーの時間と労力を節約することができます。

自動トレーディングの特徴

- 一貫性:人間の感情や疲労の影響を受けずに、一貫した取引が可能です。

- 高速実行:市場の変動に素早く反応し、機会を逃さずに取引を実行できます。

- バックテスト:過去の市場データに基づいて、トレーディング戦略をテストすることができます。

自動トレーディングシステムの利点

- 時間の節約:常に市場を監視する必要がなく、他の活動に時間を割くことができます。

- 感情の排除:感情に基づく衝動的な決定を排除し、計画に忠実な取引を実現します。

- 多様な戦略の実行:複数の戦略を同時に実行し、リスク分散を図ることができます。

自動トレーディングシステムのリスク

- システムエラー:テクニカルな問題やシステムの不具合によるリスクがあります。

- 市場の変化への対応:急激な市場の変動に対して、自動システムが適切に対応できない場合があります。

自動トレーディングシステムの選定

- 信頼性:信頼できる提供元からシステムを選ぶことが重要です。

- カスタマイズ性:自身の取引スタイルやリスク許容度に合わせてカスタマイズできるシステムを選ぶことが推奨されます。

自動トレーディングシステムを利用する際には、システムの機能とリスクを十分に理解し、適切な監視と管理が必要です。初心者の方は、まずはデモアカウントでシステムをテストし、その効果とリスクを理解することから始めることが良いでしょう。

自動システムの設計と最適化

自動トレーディングシステムの設計と最適化は、効果的なトレード戦略を自動化し、市場でのパフォーマンスを向上させるための重要なプロセスです。このプロセスには、戦略の開発、バックテスト、パラメータの調整が含まれます。

戦略の開発

- 目的:市場分析、取引ルール、リスク管理戦略を定義することで、トレードの自動化を目指します。

- 要素:取引を行う条件、ポジションサイジング、エントリーとエグジットのルールを明確にします。

バックテスト

- 方法:過去の市場データに基づいて、開発したトレード戦略の有効性をテストします。

- 目的:戦略の信頼性と利益性を確認し、必要に応じて調整を行います。

パラメータの最適化

- プロセス:戦略の各パラメータ(インジケーターの設定、リスク許容度など)を調整し、最適な結果を得る組み合わせを見つけます。

- 注意点:過剰な最適化を避けるため、現実的な市場条件を考慮することが重要です。

実際の市場でのテスト

- 段階:デモアカウントや小額のリアルトレードを用いて、実際の市場条件で戦略をテストします。

- 目的:バックテストの結果を検証し、実際の市場の変動に対する戦略の反応を確認します。

自動トレーディングシステムの設計と最適化は、時間をかけて精度を高めるプロセスです。初心者の方は、シンプルな戦略から始め、徐々に複雑さを増やしていくことが推奨されます。また、市場の変化に適応するために定期的なレビューと調整が必要です。

ティックデータ(ヒストリカルデータ)の正確性とバックテスト

自動トレーディングシステムのバックテストでは、過去の市場データ(ティックデータ)を用いて戦略の有効性を評価します。ここでの「ティックデータ」とは、市場の各取引の詳細情報(価格、時間、ボリュームなど)を指し、システムのパフォーマンスを正確に評価するために重要です。

注意点

- データの質

- バックテストの精度は使用するデータの質に大きく依存します。

- 不完全または不正確なティックデータは、誤ったバックテスト結果をもたらす可能性があります。

- 市場の変動

- 過去のデータは、将来の市場の動きを完全に反映しないことがあります。

- マーケットの流動性やボラティリティなど、過去の状況が現在や未来と異なる場合があります。

- データソース

- データの信頼性を確保するために、信頼できるソースからティックデータを取得することが重要です。データソースでは、Dukascopy、FXDD、Tick Data Suiteなどがよく利用されています。

- データの時間範囲や詳細度も、バックテストの効果に影響を与えます。

- 過剰最適化の避け方

- データに過度にフィットさせる「過剰最適化」は避けるべきです。

- 実際の取引条件を考慮したリアルなバックテスト設定が必要です。

バックテストでは、ティックデータの正確性と適用性を確認し、現実的な市場条件を反映した設定を行うことが不可欠です。これにより、自動トレーディングシステムの実際のパフォーマンスをより正確に予測し、将来のトレーディングにおけるリスク管理と戦略策定の基盤とすることができます。

トレーディングアルゴリズムの例と適用

トレーディングアルゴリズムは、特定の条件やルールに基づいて取引を自動化するプログラムです。これらのアルゴリズムは、市場データの分析、取引のタイミングの決定、実際の取引の実行を行います。ここでは、初心者向けの基本的なトレーディングアルゴリズムの例とその適用について説明します。

移動平均クロスオーバーアルゴリズム

- 概要:二つの異なる期間の移動平均線(例:短期と長期)の交差を取引シグナルとして使用します。

- 適用:短期移動平均線が長期移動平均線を上回った場合は買い、下回った場合は売りのシグナルとして取引を行います。

ブレイクアウトアルゴリズム

- 概要:特定の価格レベル(サポートやレジスタンス)の突破を取引のトリガーとします。

- 適用:価格がレジスタンスレベルを上回った場合に買い、サポートレベルを下回った場合に売りを実行します。

ミーンリバージョンアルゴリズム

- 概要:価格が平均値から大きく逸脱した場合、元の平均値に戻るという原理に基づきます。

- 適用:価格が平均から大きく上昇した場合は売り、大きく下落した場合は買いを行います。

アルゴリズムの適用における注意点

- バックテスト:過去の市場データを用いてアルゴリズムの効果をテストし、必要に応じて調整します。

- リスク管理:取引ごとにリスクを制御し、資金管理のルールを遵守します。

- 市場の変化への適応:市場の状況が変わるとアルゴリズムのパフォーマンスも変わるため、定期的なレビューと調整が必要です。

これらのアルゴリズムは、自動トレーディングシステムの基礎となるものであり、初心者でも比較的理解しやすいものです。しかし、市場の複雑さを理解し、適切なリスク管理を行うことがトレーディング成功の鍵となります。

自動トレーディングと手動トレーディングの組み合わせ

自動トレーディングと手動トレーディングを組み合わせることは、トレーダーにとって柔軟性と精度を提供し、取引の効率を高めることができます。この組み合わせにより、市場の機会を最大限に活用しながら、リスク管理を強化することが可能になります。

自動トレーディングの活用

- 利点:市場の分析と取引の実行を自動化し、時間と労力を節約します。

- 適用:ルールベースの戦略や繰り返し発生する市場の状況に特に有効です。

手動トレーディングの役割

- 利点:市場の変化に柔軟に対応し、直感や専門知識を活用して取引を行います。

- 適用:複雑な市場状況や非定型的なイベントに対して、より効果的です。

組み合わせの戦略

- 自動システムの監視:自動トレーディングシステムを定期的に監視し、必要に応じて手動で介入します。

- 市場条件の評価:市場のニュースやイベントに基づいて、手動での取引機会を評価します。

- リスク管理:自動システムのリスクパラメータを手動で調整し、市場の変動に適応させます。

自動と手動のバランス

- バランスの取り方:自動トレーディングは繰り返し発生する市場条件に対して、手動トレーディングは特殊な状況や高度な判断が必要な場合に使用します。

- 柔軟なアプローチ:市場の状況に応じて、自動と手動の使用割合を調整します。

自動トレーディングと手動トレーディングの組み合わせは、トレーダーに最大限のコントロールと柔軟性を提供し、さまざまな市場状況に対応する能力を高めます。初心者の方は、自動システムの基本を学びつつ、手動トレーディングの技術を磨くことから始めると良いでしょう。

テクニカル分析に頼らないその他のトレーディングスタイル

FXトレードには、チャート分析だけでなく、様々なアプローチが存在します。ここでは、テクニカル分析に頼らない独自のトレーディングスタイルをいくつか紹介し、それぞれの特徴と適用方法を探ります。これらのスタイルは、市場の異なる側面を捉え、トレーダーに新たな視点を提供することができます。

キャリートレード(スワップポイントのサヤ取り)

キャリートレードの基本

キャリートレードは、異なる国の通貨間での金利差を利用したFXトレーディング戦略です。この戦略では、高金利の通貨を購入し、同時に低金利の通貨を売ることで、金利差に基づく利益を狙います。

具体的には、キャリートレードでは次のような利益を狙います。

- 高金利通貨の保有による利益:トレーダーは高金利の通貨を購入(ロング)することで、その通貨の高い金利による収入を得ることができます。

- 低金利通貨の売却によるコスト:同時に低金利の通貨を売る(ショート)ことで、低い金利の支払い義務が生じますが、これは高金利通貨の保有による収入で相殺されることを意図しています。

結果として、高金利通貨と低金利通貨の間の金利差(スワップポイント)がトレーダーの利益となります。この金利差が大きければ大きいほど、キャリートレードによる利益も大きくなります。

スワップの役割

- スワップとは:FX取引では、異なる通貨間での金利差が「スワップポイント」としてトレーダーに与えられます。

- 利益の源泉:キャリートレードでは、高金利通貨の保有により得られるスワップポイントが利益の主要な源泉となります。

- 日々の収益:ポジションを保有する日数に応じて、スワップポイントが日々トレーダーの口座に加算されます。

リスクと戦略

- 為替リスク:金利差による利益がある一方で、為替レートの変動によるリスクも存在します。

- 長期戦略:キャリートレードは一般的に長期的な戦略であり、市場の変動に対する耐性が必要です。

- 市場分析:金利トレンド、経済指標、政治的安定性などを分析することが重要です。

キャリートレードは、金利差によるスワップポイントを利益として得る戦略であり、適切なリスク管理と市場分析が成功の鍵となります。

アービトラージ(為替差益のサヤ取り)

- 概要: アービトラージは、異なる市場間、または同一市場内の価格差を利用して利益を得る取引手法です。この戦略では、同時に低価格で購入し、高価格で売却することで、価格差による無リスク利益を目指します。

- 特徴: アービトラージはリスクが非常に低い、またはリスクフリーと見なされることが多く、価格の非効率性を利用しています。

- 適用ポイント: この手法は、為替レートの不一致を見つけ出すことに特化しています。FX市場では、通貨ペア間のクロスレートの不一致や、異なるブローカー間での価格差を利用する形で実行されます。また、三角アービトラージと呼ばれる、三つの通貨ペアを利用したアービトラージも一般的です。

- 注意点: アービトラージ戦略は、一部のブローカーや取引所によっては利用規約違反とされ、禁止されている場合があります。取引を開始する前に、利用しているブローカーの規約を確認し、許可されている取引手法であることを確かめることが重要です。

その他のトレーディングスタイル

板読みトレード

- 概要: 「板読み」は、注文の流れや価格の動きをリアルタイムで分析し、市場の需給バランスから取引機会を探る手法です。

- 特徴: このスタイルはチャート分析に頼らず、注文簿(板情報)を利用して、売買の圧力を分析します。

- 適用ポイント: 短期的な取引機会を捉えることに特化しており、特に市場の流動性が高い時間帯に有効です。

資金管理トレード

- 概要: 資金管理を中心としたトレードは、リスクとリターンのバランスを重視し、潜在的な利益を最大化することを目指します。

- 特徴: チャート分析よりも、ポジションサイズや損切り、利確のルール設定に焦点を当てます。

- 戦略: 厳格な資金管理ルールを設定し、一貫した取引戦略を維持することで、長期的な成功を目指します。

ニューストレーディング

- 概要:重要なニュース発表後の市場の反応を利用するトレーディング手法です。

- 特徴:経済指標発表や政治的イベントなどのニュースが引き起こす市場の急変動を取引のチャンスとします。

高頻度取引(HFT)

- 概要:高度なアルゴリズムを使用して、非常に高速で取引を行うスタイルです。

- 特徴:主に大手金融機関が行う取引で、瞬時の価格変動を利用して利益を得ます。

センチメント分析トレーディング

- 概要:市場のセンチメント、特にソーシャルメディアやニュース分析を通じて、取引決定を行う手法です。

- 特徴:市場参加者の感情や意見を分析し、それに基づいてトレードを行います。

バスケットトレーディング

- 概要:複数の通貨ペアをまとめて取引する戦略です。

- 特徴:一つの通貨ペアに対するリスクを分散し、複数の通貨の動向を利用して利益を目指します。

チャート分析に頼らないこれらのトレーディングスタイルは、FX市場において多様なアプローチを提供します。板読みや資金管理に焦点を当てたトレードは、市場を異なる角度から理解する機会を提供し、トレーダーにとって新たな可能性を開くことができます。各スタイルを理解し、自分の取引目標やスタイルに合わせて選択することが、FXトレーディングにおける成功への鍵となります。

まとめ:トレーディングスタイルを選択する際のポイント

トレーディングスタイルを選択する際のポイント

FXトレーディングを始める際に最も重要なのは、自分に合ったトレーディングスタイルを見つけることです。適切なスタイルの選択は、取引経験の質を向上させ、長期的な成功につながります。

自己分析

- リスク許容度:個人のリスク許容度を理解し、それに応じたスタイルを選ぶことが重要です。

- 利用可能な時間:取引に割ける時間を考慮し、日中にアクティブに取引できるか、それとも長期的な分析に適したスタイルが良いかを判断します。

- 取引目標:短期的な利益を目指すのか、長期的な成長を目指すのかによっても、選ぶべきスタイルは異なります。

スタイルの種類と特性

- スキャルピング:短期的で高頻度の取引を好む人に適しています。

- デイトレーディング:一日の中で取引を完結させたい人向けです。

- スイングトレーディング:数日から数週間のトレンドを利用するスタイルです。

- ポジショントレーディング:長期的な市場分析に基づいて取引を行います。

継続的な学習と適応

- 市場の学習:トレーディングスタイルに合わせた市場分析の技術を身につけ、常に市場の動きに注意を払います。

- スタイルの調整:経験を積むにつれて、自分のスタイルを微調整することが重要です。

トレーディングスタイルの選択は、個々のトレーダーの性格、ライフスタイル、目標に大きく依存します。初心者の方は、異なるスタイルを試し、自分に最も適したスタイルを見つける過程を楽しむことが勧められます。最終的には、一貫性と忍耐がトレーディングの成功への鍵となります。