Contents

はじめに - テクニカル分析の基礎とその市場での重要性

外国為替市場(FX)は、その複雑さと変動性のため、多くのトレーダーにとって挑戦的な場所です。この市場で成功するためには、価格の動きを理解し、将来のトレンドを予測する能力が必要です。ここで重要な役割を果たすのが「テクニカル分析」です。

テクニカル分析とは、過去の市場データ、特に価格と取引量を分析することによって、将来の市場動向を予測する手法です。この分析は、主にチャートと呼ばれるグラフを用いて行われ、これらのチャートは市場の行動パターンやトレンドを視覚的に捉えるのに役立ちます。

初心者にとって、テクニカル分析は最初は少し圧倒的に感じられるかもしれません。しかし、基本から学び、徐々に経験を積むことで、この分析方法は非常に強力なツールとなります。テクニカル分析を学ぶことで、トレーダーは市場の潮流を読み、より賢い投資決定を下すことができるようになります。

この記事では、テクニカル分析の基本から応用に至るまで、一歩一歩詳しく解説していきます。これにより、初心者でもテクニカル分析の基礎をしっかりと理解し、自信を持って市場に参加することができるようになることを目指します。それでは、FXのテクニカル分析の世界への旅を始めましょう。

テクニカル分析とは

テクニカル分析の定義、歴史、現代における役割。

テクニカル分析は、外国為替市場(FX)における重要な分析手法の一つです。これは、市場の過去の価格動向と取引量を用いて、将来の価格動向を予測する方法です。簡単に言えば、過去のデータから未来の市場の動きを読み解く試みなのです。

テクニカル分析の起源

テクニカル分析の起源は数百年前にさかのぼりますが、現代の形に発展したのはコンピューター技術の進歩とともにです。この技術は、株式市場や商品市場など、さまざまな金融市場で使用されています。

基本的な考え方

テクニカル分析の基本的な考え方は、市場の動きは繰り返し発生する傾向があるということです。トレーダーは、チャートパターンや価格動向を分析することで、これらの繰り返しを特定し、利益を得る機会を見つけようとします。

テクニカル分析の利点

- 歴史的データに基づく: 過去の価格動向と取引量から将来の動きを予測します。

- 市場心理の反映: 市場の心理や感情が価格に反映されると考えられています。

- 柔軟性: 短期間の取引から長期間の投資戦略まで応用可能です。

注意点

テクニカル分析は有効なツールですが、常に100%正確とは限りません。市場は多くの外部要因に影響されるため、分析には常に慎重なアプローチが求められます。

この章の目的

この章では、テクニカル分析の基本的な原則とその応用方法について、初心者の方でも理解しやすいように解説していきます。テクニカル分析の世界へようこそ!

市場心理学と価格行動の基本理解

外国為替市場(FX)において、価格は単なる数字以上のものです。それは市場参加者たちの心理や感情、期待が反映された結果です。このセクションでは、市場心理学と価格行動がどのように相互に関連しているかを解説します。

市場心理学とは何か

市場心理学とは、トレーダーの感情や行動が価格にどのように影響するかを研究する分野です。恐怖、貪欲、希望といった感情が、市場の参加者によってどのように表現され、価格にどのように反映されるかを理解することが重要です。

価格行動の分析

価格行動分析では、価格の変動パターンやトレンドを観察し、これらの背後にある市場の感情を読み取ります。例えば、価格が急上昇するとき、市場には楽観的な感情が支配的かもしれません。逆に、急激な下落は恐怖や不安の感情を示している可能性があります。

心理的なサポートとレジスタンス

サポートとレジスタンスの概念は、市場心理学に深く根ざしています。特定の価格レベルがサポートまたはレジスタンスとして機能するのは、多くのトレーダーがそのレベルを重要視しているからです。

トレーダー心理の理解の重要性

市場心理を理解することは、トレーダーとしての自己規律を高め、感情に基づく取引を避けるのに役立ちます。市場の動きを理解し、より合理的なトレーディング決定を行うためには、自分自身の心理状態を管理することが不可欠です。

市場心理学と価格行動の基本を理解することは、テクニカル分析の学習において非常に重要です。これにより、市場の動きをより深く理解し、賢明な投資決定を下すための土台を築くことができます。

テクニカル分析の基本ツールとインジケーター

テクニカル分析を行う上で、さまざまなツールとインジケーターが使われます。これらは市場の動きを理解し、トレードの機会を見つけるのに役立ちます。ここでは、基本的で重要なツールとインジケーターについて、初心者にも分かりやすく説明します。

チャートの種類

テクニカル分析では、主に以下の3種類のチャートが使われます。

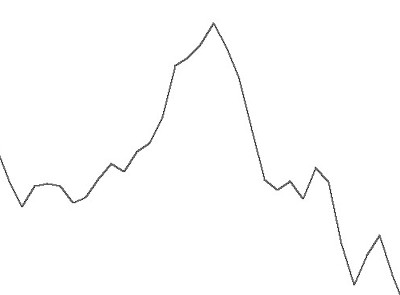

- ローソク足チャート(キャンドルスティック): これは価格の動きを詳細に示すチャートで、1本のローソク足が一定期間の開始価格、終了価格、高値、安値を表します。ローソク足は日本で生み出されたチャートです。

- バーチャート: バーチャートも同様に価格の範囲を表示しますが、ローソク足とは異なる形式をしています。もともとは欧米などではこちらが主流でしたが、最近ではローソク足を使うトレーダーも増えています。

- ラインチャート(線グラフ): 最もシンプルなチャートで、特定の期間の終了価格のみを線でつないで表示します。

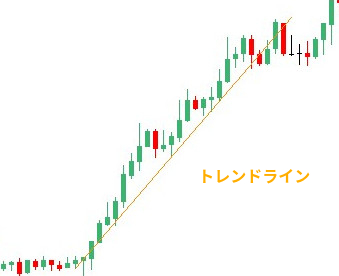

トレンドライン、サポート&レジスタンス

- トレンドライン: これは価格チャート上の連続する高値や安値を結んだ線で、市場のトレンドを識別するのに使われます。

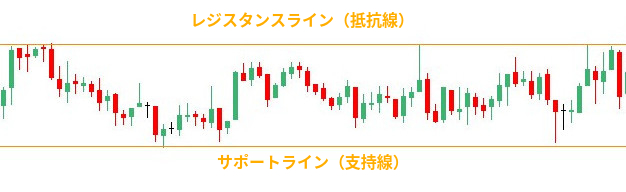

- サポート&レジスタンス: サポートレベルは価格が下落しづらい領域を、レジスタンスレベルは価格が上昇しづらい領域を示します。

移動平均線

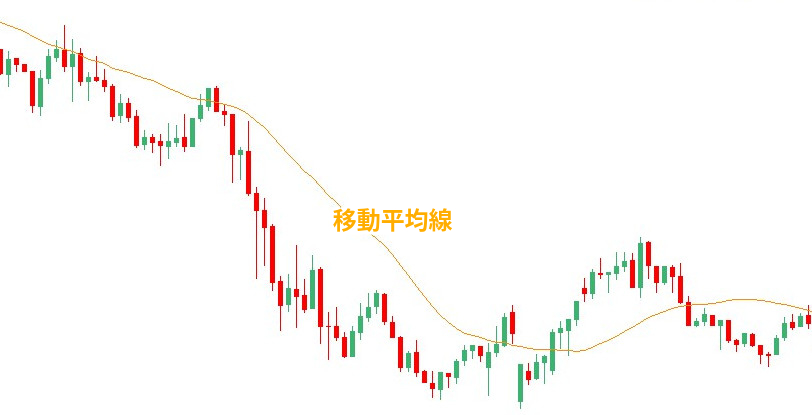

移動平均線は、テクニカル分析における最も基本的で広く使用されるツールの一つです。このツールは、市場のトレンドを理解し、トレードの決定を行う際の重要な指標となります。

移動平均線とは

- 移動平均線は、特定の期間にわたる価格の平均値を連続的に描いた線です。

- このツールは、市場のノイズを減らし、価格のトレンドをよりクリアに表示するのに役立ちます。

移動平均線の種類

- 単純移動平均(SMA): 一定期間の価格の単純な平均です。市場の一般的なトレンドを示します。

- 指数移動平均(EMA): 最近の価格により大きな重みを置くことで、価格の変動に対してより敏感に反応します。

移動平均線の応用

- 移動平均線は、サポートやレジスタンスのレベルとして機能することがあります。価格が移動平均線を上回ると強気、下回ると弱気の兆しと見なされます。

- 二つの異なる期間の移動平均線を使用することで、それらの交差点をトレンドの転換点として利用できます(ゴールデンクロスとデッドクロス)。

移動平均線は、市場のトレンドを理解し、トレーディング戦略を立てる際の基本的なツールです。このツールを適切に使用することで、トレーダーは市場の動向をより効果的に捉え、賢いトレード決定を下すことができます。

移動平均線の一般的な期間

移動平均線を使用する際には、特定の期間を設定する必要があります。これらの期間は、短期、中期、長期のトレンドを分析するために用いられ、トレーダーのトレーディングスタイルや分析の目的によって異なります。

短期移動平均

- 短期移動平均は通常、5日、15日、20日などで設定されます。

- この短い期間は、価格の最近の動きに敏感で、短期的なトレンドや市場の反応を捉えるのに役立ちます。

中期移動平均

- 中期移動平均は一般的に、50日や75日などで設定されます。

- この期間は、中期的なトレンドを捉えるのに適しており、短期的なノイズよりも市場の安定した動向を反映します。

長期移動平均

- 長期移動平均は、100日や200日の期間で設定されることが多いです。

- これは長期的なトレンドを分析するのに最適で、全体的な市場の方向性を示します。

期間の選択の重要性

- 移動平均線の期間の選択は、分析したいトレンドの種類や個人のトレーディングスタイルに基づくべきです。

- デイトレードで使う場合は狭めに設定することが多くなります。例えば、及川式の天才チャートでは5、14、20というパラメーターが設定されています。

- 異なる期間の移動平均線を組み合わせることで、市場のさまざまな側面をより深く理解することが可能になります。

移動平均線の選択した期間は、市場の異なる側面を捉え、トレード戦略に大きな影響を与えます。適切な期間を設定することで、トレーダーは市場の動向をより正確に分析し、効果的なトレード決定を下すことができます。

ボリンジャーバンド

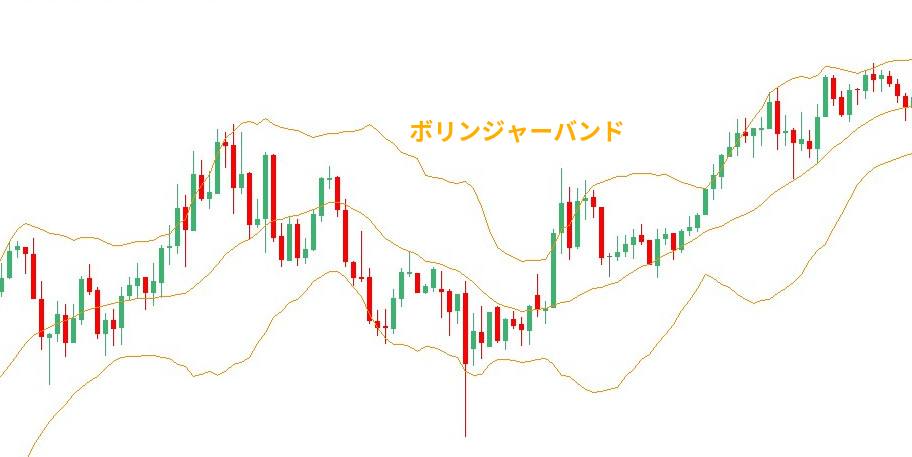

ボリンジャーバンドは、市場のボラティリティと価格の相対的な位置を分析するために用いられるテクニカル分析ツールです。

ボリンジャーバンドとは

- ボリンジャーバンドは、ジョン・ボリンジャーによって1980年代に開発されました。

- このツールは、移動平均線を中心として、その上下に価格の標準偏差に基づくバンドを描きます。

ボリンジャーバンドの構成

- 中央のバンド: 通常、20日の単純移動平均線(SMA)です。

- 上部バンド: 中央バンドから上に標準偏差の2倍の距離に描かれます。

- 下部バンド: 中央バンドから下に標準偏差の2倍の距離に描かれます。

ボリンジャーバンドの利用

- ボリンジャーバンドは、市場のボラティリティ(価格変動率)の変化を示します。バンドが広がっている場合は高いボラティリティを、狭まっている場合は低いボラティリティを示します。

- 価格が上部バンドに触れる場合、市場が過熱している可能性があり、下部バンドに触れる場合、市場が過冷している可能性があります。

ボリンジャーバンドの戦略

- トレーダーは、ボリンジャーバンドを使って、買われすぎや売られすぎの状態を識別し、ポテンシャルな逆転ポイントを探します。

- バンドの外側での価格の動きは、トレンドの継続や反転のシグナルとして利用されることがあります。

ボリンジャーバンドは、市場のボラティリティを理解し、トレード戦略を立てる上で有効なツールです。このツールを適切に使用することで、トレーダーは市場の動向をより正確に捉え、効果的なトレード決定を下すことができます。

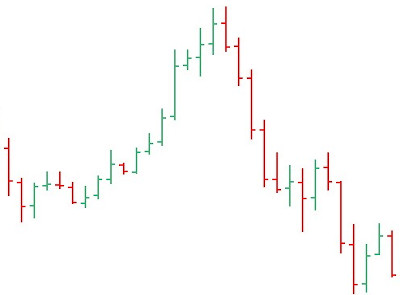

ローソク足の形状

ローソク足の形状は、テクニカル分析で重要なツールの一つです。これは、市場の感情や価格動向の変化を視覚的に捉えるのに役立ちます。

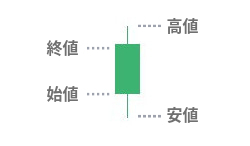

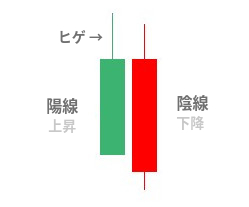

ローソク足とは

- ローソク足チャートは、特定の時間内の価格の動きを示します。各ローソク足は、その期間の開始価格、終了価格、高値、安値を表します。

- ローソク足の色(図では赤と緑)は、その期間内の価格の上昇(緑など明るい色)または下降(赤など暗い色)を示します。

ローソク足の形状の解釈

- 長い実体: 開始価格と終了価格の間の大きな差は、強い買いまたは売りの圧力を示します。

- 短い実体: 価格がほとんど変わらないことを示し、市場の不確実性や方向性の欠如を表します。

- 上下のヒゲ: 高値と安値の間の距離は、その期間の価格変動を示します。

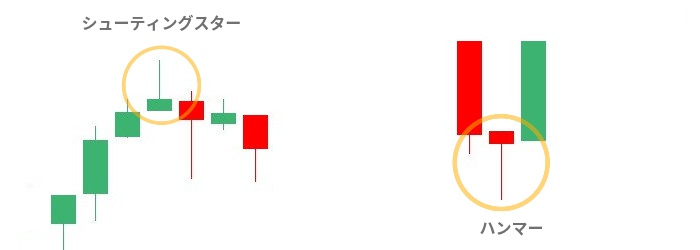

一般的なローソク足のパターン

- 強気反転パターン: ハンマー、インヴァーテッドハンマーなど、下降トレンド後に上昇の可能性を示します。

- 弱気反転パターン: 吊るし人形、シューティングスターなど、上昇トレンド後に下降の可能性を示します。

- 継続パターン: 並列線など、現在のトレンドの継続を示します。

ローソク足の形状を理解することは、市場の感情と価格の動きを読み取る上で非常に重要です。これらのパターンを識別し、トレード戦略に組み込むことで、トレーダーはより効果的な決定を下すことができます。

-

-

ローソク足から学ぶ: FX取引のための実践的分析技術

ローソク足とは何か? ローソク足は、FX市場における価格の動きを表す基本的なツールです。始値、終値、高値、安値を表すこのチャートは、市場の感情とトレンドを理解するために不可欠です。 ローソク足チャート ...

キリ番の重要性:心理的価格レベル

通貨ペアのチャートにおけるキリのいい数字、いわゆる「キリ番」を意識する現象は、一般的に「心理的価格レベル」や「心理的サポート&レジスタンス」と呼ばれます。この用語は、市場参加者が特定の価格ポイントに特別な意味を与える傾向を指しています。

心理的価格レベルの重要性

- 市場参加者はしばしばキリのいい数字(例えばUSDJPYであれば150円、140円など)を意識します。これらは簡単に覚えられ、注目されやすいため、多くのトレーダーがこれらのレベルで取引を考えます。

- これらの価格レベルは、サポート(価格が下落しづらいレベル)やレジスタンス(価格が上昇しづらいレベル)として機能することがあります。

心理的サポート&レジスタンスの利用

- 心理的価格レベルは、エントリーやエグジットのポイント、ストップロスや利益確定の設定に利用されることがあります。

- これらのレベルは、他のテクニカル分析ツールや指標と組み合わせて使用することで、より効果的なトレーディング戦略を構築できます。

心理的価格レベルは、市場のトレンドや動きを予測する際の重要な要素です。トレーダーはこれらのレベルを意識することで、市場の心理を読み解き、より効果的な取引判断を下すことができます。

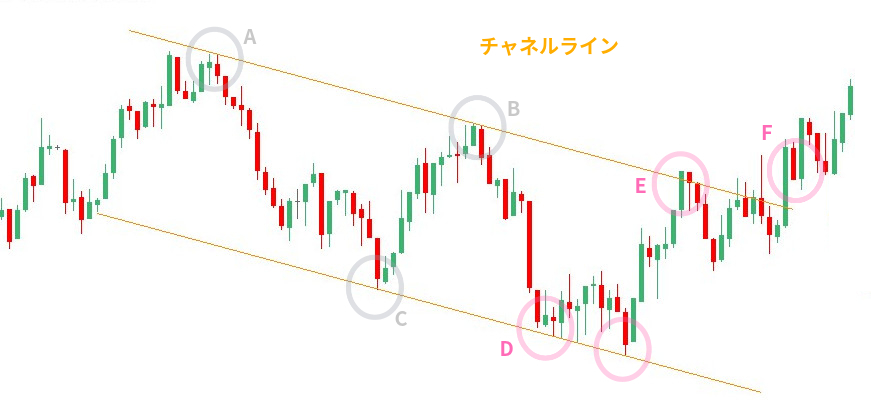

平行チャネル

平行チャネルは、トレンドの方向と強さを分析するために使用されるテクニカル分析ツールです。このツールは、価格の動きを特定の範囲内で捉えるのに役立ちます。

平行チャネルとは

- 平行チャネルは、価格の動きを上下の平行な線で囲むことで形成されます。これらの線は、市場のサポートとレジスタンスのレベルを表します。

- チャネルは、一定期間にわたって形成される価格の高値と安値を結んで描かれます。

平行チャネルの構築

- 上部ライン(レジスタンス): 通常、価格の高値を結んで形成されます。

- 下部ライン(サポート): 価格の安値を結んで形成されます。

- この二つのラインは平行であり、その間の領域を価格が往復することが多いです。

平行チャネルの応用

- 平行チャネルは、特にトレンドが発展している間、価格がその範囲内を移動する傾向を分析するのに適しています。

- 価格がチャネルの上部や下部に近づくと、それは反転するか、チャネルをブレイクするかの兆候と見なされます。

トレード戦略

- トレーダーは、チャネルの上部に近づくと売り、下部に近づくと買いのポジションを検討することがあります。

- チャネルのブレイクアウトは、新しいトレンドの始まりを示唆する重要なシグナルと見なされます。

平行チャネルは、市場のトレンドを追う際に有効なツールです。このツールを適切に使用することで、トレーダーは価格の動きをより効果的に分析し、有利なトレード戦略を立てることができます。

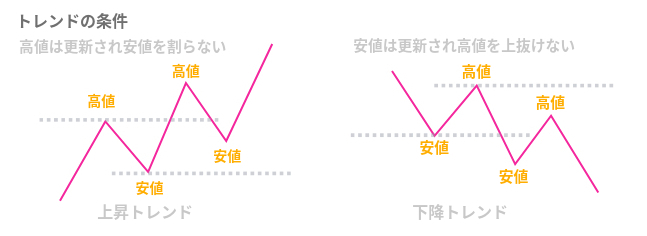

ダウ理論

テクニカル分析の世界では、ダウ理論は非常に重要な基礎概念です。この理論は、株式市場の動きを理解するため原則を提供しますが、FX市場にも適用可能です。

ダウ理論とは

- ダウ理論は、チャールズ・ダウによって19世紀末に提唱されたもので、市場の動きを解析するための一連の原則です。

- 基本的には、市場の動きは三つのフェーズ(主要動向、中間反応、短期動向)に分けられるとし、これらが相互に作用しながら市場のトレンドを形成すると説明します。

ダウ理論の主要な原則

- 市場には三つの動向がある: 長期的な「主要動向」、それに対する反応としての「中間反応」、そして短期的な「短期動向」です。

- 市場の動きは全ての情報を反映する: 価格はすべての既知の情報を反映しているとし、それを分析することで市場の将来を予測できるとします。

- トレンドは確認されるまで有効: トレンドは明確な反転の兆しが見られるまで続くとされます。

ダウ理論の応用

- ダウ理論は、市場の大きな流れを理解するのに役立ちます。特に長期的なトレンドを捉える際に有効です。

- この理論を応用することで、市場の方向性を理解し、より効果的なトレーディング戦略を立てることができます。

ダウ理論の理解は、テクニカル分析の基礎を固めるのに役立ちます。この理論に基づいて市場の動きを分析することで、トレーダーはより洞察に満ちた取引判断を下すことができるようになります。

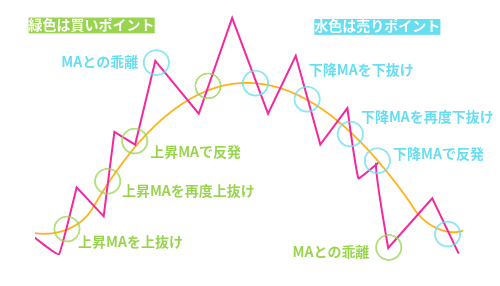

グランビルの法則

グランビルの法則は、テクニカル分析における重要な概念の一つで、特に移動平均線の解釈に関連しています。この法則はジョセフ・グランビルによって提唱され、市場のトレンド分析に役立つツールです。

グランビルの法則とは

- グランビルの法則は、移動平均線を用いた価格のトレンド分析に基づいています。

- この法則にはいくつかの重要なポイントがあり、それには価格と移動平均線の関係が大きく影響します。

グランビルの法則の主要なポイント

- 価格が移動平均線を上回った場合: この場合、価格は上昇トレンドにあると見なされ、買いシグナルと考えられます。

- 価格が移動平均線を下回った場合: 逆に、価格が移動平均線を下回ると、下降トレンドにあると見なされ、売りシグナルと考えられます。

- 移動平均線の方向: 移動平均線自体の方向も重要で、上向きは強気の市場、下向きは弱気の市場を示唆します。

グランビルの法則の応用

- グランビルの法則を応用する際には、移動平均線だけでなく、他のテクニカル指標や市場の全体的な状況も考慮することが重要です。

- 特に、ボリュームとの関係を見ることで、より信頼性の高いトレードの決断を下すことができます。

グランビルの法則は、特に移動平均線を用いた市場分析において有効なツールです。この法則を理解し、適切に応用することで、トレーダーは市場のトレンドをより正確に把握し、効果的なトレード戦略を立てることができます。

フィボナッチ・リトレースメント

フィボナッチ・リトレースメントは、テクニカル分析において広く利用されるツールの一つです。このツールは、市場の潜在的なサポートとレジスタンスのレベルを特定するのに役立ちます。

フィボナッチ・リトレースメントとは

- フィボナッチ・リトレースメントは、フィボナッチ数列に基づく一連の比率を利用して、市場の価格動向の重要なポイントを特定します。

- このツールは、特に価格が大きく動いた後の反発や修正のレベルを見つけるのに使われます。

フィボナッチ・リトレースメントはMT4の場合はツールバーのFのアイコンで描画できます。

フィボナッチ比率の主要なレベル

- 最もよく使われるフィボナッチ比率は、23.6%、38.2%、50%、61.8%、そして78.6%です。

- これらの比率は、価格が最近の高値から低値、または低値から高値までどの程度反発または修正するかを示します。

フィボナッチ・リトレースメントの応用

- フィボナッチ・リトレースメントを使用する際には、高値と低値の間にこれらの比率に基づいて引かれた水平線を使います。

- これらの水平線は、将来的なサポートやレジスタンスのレベルを特定するのに役立ちます。

- 価格がこれらのレベルに到達し、反転する兆しを見せると、トレードのエントリーやエグジットのポイントとして利用できます。

フィボナッチ・リトレースメントは、市場の自然なリズムと反発のポイントを理解するのに有効なツールです。このツールを適切に使用することで、トレーダーはより洞察に満ちたトレード戦略を立て、市場の動きを効果的に予測することができます。

一目均衡表

一目均衡表は、テクニカル分析における独特なツールの一つで、多くのトレーダーに利用されています。このツールは、市場のバランスやトレンドを理解するのに役立ちます。

一目均衡表とは

- 一目均衡表は、日本のアナリストである細田悟一氏によって発明されました。

- このツールは、価格の動きを予測し、サポートとレジスタンスのレベルを特定するために使用されます。

一目均衡表の主要な構成要素

- 転換線(天井線): 最近の高値と安値の平均値です。短期的な市場の動きを反映します。

- 基準線(地合線): より長期的な高値と安値の平均値で、中期的な市場の動きを示します。

- 先行スパンAとB: これらは未来に向けて描かれ、サポートとレジスタンスの領域を形成します。

- 遅行スパン: 現在の価格を過去の価格と比較します。

一目均衡表の応用

- 一目均衡表は、特にトレンドの方向と強さを理解するのに役立ちます。

- 転換線と基準線の交差は、市場のトレンドの変化を示す可能性があります。

- 先行スパンによって形成される「雲」は、サポートやレジスタンスの強さを示し、それを通過する価格の動きは、トレンドの変化を意味することがあります。

一目均衡表は、市場のトレンドとモメンタムを視覚的に把握するのに非常に有効なツールです。このツールを理解し適切に使用することで、トレーダーは市場の動きをより深く理解し、成功への道を切り開くことができます。

雲の構成

- 先行スパンA: 通常、転換線と基準線の平均値です。これは、中期的な価格動向を反映します。

- 先行スパンB: 通常、過去52期間の高値と安値の平均値です。これは、より長期的な価格動向を反映します。

雲の解釈

- 雲の厚み: 雲が厚いほど、その領域のサポートやレジスタンスは強いと考えられます。逆に、薄い雲は弱いサポートやレジスタンスを示します。

- 価格と雲の関係: 価格が雲の上にある場合は、一般的に強気の市場を示し、雲の下にある場合は弱気の市場を示します。

- 雲を通過する価格: 価格が雲を突破するとき、これは市場のトレンドの変化を示唆する可能性があります。雲の上方への突破は買いシグナル、下方への突破は売りシグナルと考えられます。

雲の利用

- トレーダーは雲を利用して、エントリーとエグジットのポイントを判断したり、ポジションのリスク管理を行ったりします。

- また、雲の形状と動きは市場の感情や勢いの変化を示すため、トレンドフォロー戦略やリバーサル戦略に役立てることができます。

一目均衡表の「雲」は、市場のトレンドと勢いを理解するための強力なツールです。この「雲」を適切に解釈し使用することで、トレーダーはより洞察に満ちたトレード戦略を立てることが可能になります。

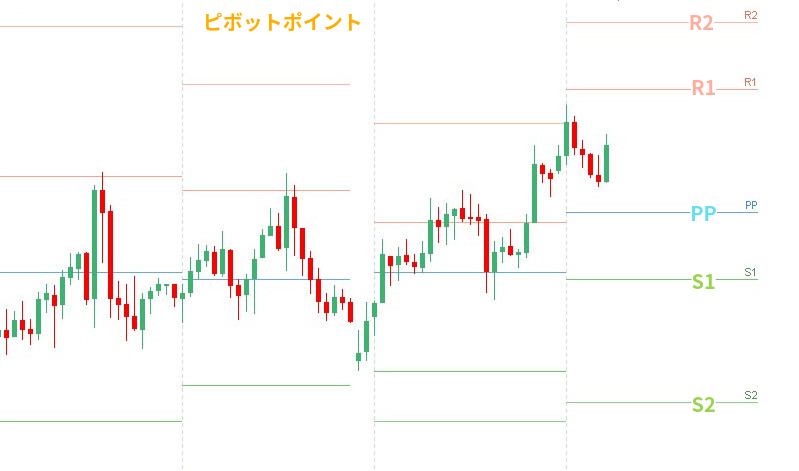

ピボットポイント

ピボットポイントは、テクニカル分析において重要なツールの一つで、市場の主要なサポートとレジスタンスのレベルを特定するのに役立ちます。

ピボットポイントとは

- ピボットポイントは、前日の高値、安値、終値の平均値を基に計算されます。

- この指標は、翌日の取引で重要な価格レベルを予測するために使用されます。

ピボットポイントの計算

- 基本的なピボットポイント(PP)は次の式で計算されます: ( PP = frac{(高値 + 安値 + 終値)}{3} )。

- このPPを基に、複数のサポート(S1, S2, S3)とレジスタンス(R1, R2, R3)のレベルが算出されます。

ピボットポイントの応用

- ピボットポイントとその周辺のレベルは、市場のトレンドとポテンシャルな反転ポイントを特定するのに役立ちます。

- 価格がピボットポイントより上にあれば強気の兆しと見なし、下にあれば弱気の兆しと見なされます。

- サポートやレジスタンスのレベルは、エントリーとエグジットのポイントを特定するのに使用されます。

ピボットポイントは、特に短期トレーダーにとって有用なツールです。このツールを活用することで、トレーダーは市場の重要な価格レベルを予測し、効果的なトレード戦略を立てることができます。

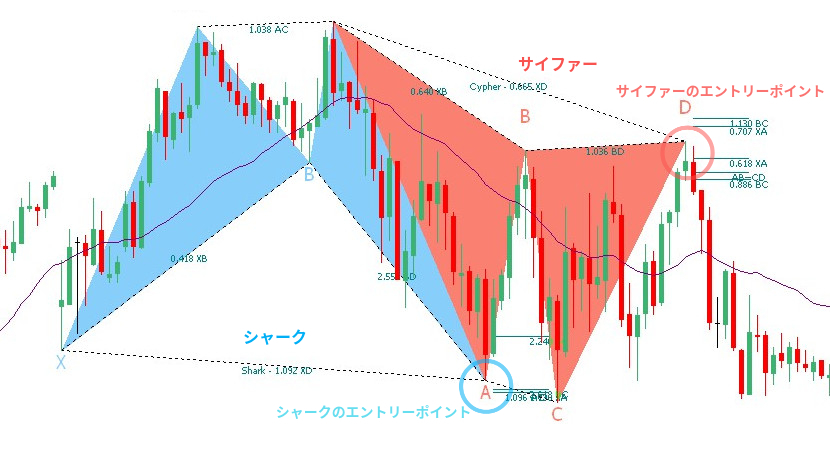

ハーモニックパターン

ハーモニックパターンは、テクニカル分析において用いられる高度なチャートパターンの一種です。これらのパターンは、市場の将来の価格動向を予測するのに役立ちます。

ハーモニックパターンとは

- ハーモニックパターンは、特定の比率で価格が動くパターンを識別するために使用されます。これらの比率は、フィボナッチ数列に基づいています。

- この分析手法は、市場の自然な秩序とリズムを捉えることを目指しています。

主要なハーモニックパターン

- ガートレー・パターン: XA、AB、BC、CDの4つのセグメントで構成され、特定のフィボナッチ比率に従います。

- バタフライ・パターン: ガートレー・パターンと似ていますが、最終的なCDセグメントがXAセグメントを超える特徴があります。

- シャーク・パターン: オーバーシュート(過剰反応)を示す特徴的な形状があり、最終的なCDセグメントが非常に長くなることが特徴です。このパターンは、極端な市場の変動を示唆します。

- サイファー・パターン: 独特な対称性を持ち、小さなXAセグメントと大きなBCセグメントが特徴です。このパターンは、特に逆転のポイントを捉えるのに有効です。

- バット・パターン: ガートレー・パターンと似ていますが、CDセグメントのフィボナッチ比率が異なり、より厳密な要件を有します。このパターンは、強力な逆転のサインとして使われます。

これらのハーモニックパターンは、フィボナッチ比率を基にした市場の自然な動きを捉え、トレードのエントリーとエグジットのポイントを特定するのに役立ちます。それぞれのパターンは、特定の市場状況における逆転やトレンド継続の可能性を示唆しています。

ハーモニックパターンの応用

- ハーモニックパターンを使用する際には、パターンの完全な形成を待つことが重要です。また、他のテクニカル分析ツールと組み合わせて使用することで、精度を高めることができます。

- これらのパターンは、特に反転ポイントを特定するのに有用で、エントリーとエグジットのポイントを決定する際に役立ちます。

ハーモニックパターンは、市場の自然な動きとフィボナッチ数列を組み合わせた強力な分析ツールです。これらのパターンを理解し、正確に識別することで、トレーダーは市場の動向をより深く理解し、効果的なトレード戦略を立てることができます。

-

-

ハーモニックパターンはどの程度有効なのか?

ハーモニックパターンとは何か? ハーモニックパターンとは、金融市場における価格動向を分析するための一手法であり、特定の幾何学的形状を用いて、株価や通貨の価格が将来どのように動くかを予測する方法です。こ ...

テクニカル指標の活用

これらの指標は、単独で使用するよりも他の分析ツールや指標と組み合わせて使用した方が効果的です。市場の現状を理解し、将来の動向を予測する際に、これらの指標は貴重な洞察を提供します。

テクニカル指標は、市場のダイナミクスを読み解くための重要なツールです。それぞれの指標が持つ特徴を理解し、実際のトレーディングに適切に適用することが、効果的なテクニカル分析の鍵となります。

オシレーター

オシレーターはテクニカル分析において重要な役割を果たすツールの一つで、市場の過熱(買われすぎ)状態や過冷(売られすぎ)状態を示します。これらの状態を理解することは、トレーディングの機会を見極める上で非常に役立ちます。

オシレーターとは

オシレーターは、価格データを基にした指標で、主に市場の極端な状態を特定するために用います。これは、市場がどの程度買われ過ぎ(オーバーバウト)あるいは売られ過ぎ(オーバーソールド)であるかを示す指標です。

買われすぎと売られすぎ

- 買われすぎ: この状態は、市場が極端に買われ過ぎであることを示し、価格が頂点に近づいている可能性があります。通常、オシレーターが高いレベルにある時にこの状態が発生します。

- 売られすぎ: 逆に、市場が極端に売られ過ぎであることを示し、価格が底を打つ可能性があります。オシレーターが低いレベルにある時にこの状態が発生します。

オシレーターの例

代表的なオシレーターには、RSIやストキャスティクス、MACDがあります。これらの指標は、市場の極端な状態を数値化し、トレーダーに有益な情報を提供します。

- RSI(相対力指数): RSIは「相対力指数」と呼ばれ、市場が過熱している(買われすぎ)か、過度に売られている(売られすぎ)かを示します。この指標は0から100までのスケールで表示され、通常、70以上を買われすぎ、30以下を売られすぎと見なされます。

- ストキャスティクス: ストキャスティクスは、価格の現在の位置が過去の特定期間の範囲内でどの位置にあるかを示します。この指標は0から100の範囲で示され、通常、80以上を買われすぎ、20以下を売られすぎと見なされます。ストキャスティクスは価格のモメンタムの変化を捉え、トレードのタイミングを判断するのに役立ちます。

- MACD(移動平均収束拡散): MACDは、異なる期間の移動平均線の関係を示すことで、市場のトレンドと勢いを分析します。 MACDライン(短期平均と長期平均の差)とシグナルライン(MACDラインの平均)から成り、これらの交差点はトレードのシグナルとして利用されます。

オシレーターの活用

オシレーターを活用する際には、単に数値を見るだけではなく、市場の全体的な状況や他のテクニカル分析ツールとの相関を考慮することが重要です。また、オシレーターが極端な値を示している時は、市場の転換点である可能性が高いため、特に注意が必要です。

オシレーターは、市場の動きを理解し、より良いトレーディングの決断を下すための強力なツールです。適切に使用することで、市場の過熱や過冷の状態を見極め、有利なトレーディングの機会を捉えることができます。

ダイバージェンス

ダイバージェンスはテクニカル分析における重要な概念で、市場の将来の変動を予測するのに役立ちます。このセクションでは、ダイバージェンスの基本と、それをどのように見つけ、トレードに応用するかを説明します。

ダイバージェンスとは

ダイバージェンスは、価格の動きとオシレーター型のテクニカル指標の動きが異なる方向に進んでいる状態を指します。具体的には、価格が新しい高値または安値を記録しているにもかかわらず、指標がそれに追随していない場合です。この現象は、市場の勢いに変化が生じている可能性を示しています。

ダイバージェンスの種類

- 正のダイバージェンス: 価格が新しい安値を記録する一方で、指標はより高い安値を示す。これは将来的な上昇トレンドの兆しと見なされることがあります。

- 負のダイバージェンス: 価格が新しい高値を記録しているが、指標はより低い高値を示している。これは将来的な下降トレンドの警告となることがあります。

ダイバージェンスの見つけ方

ダイバージェンスを特定するには、まず価格チャートとオシレーター型の指標(例えばRSIやMACD)を比較します。価格が新しい高値や安値を更新しているにもかかわらず、指標がそれに追随しない場合、ダイバージェンスが存在する可能性があります。

トレードへの応用

ダイバージェンスをトレード戦略に組み込む際は、追加的な確認信号を待つことが重要です。例えば、正のダイバージェンスが観察された後、価格がサポートレベルを上回るような動きをした場合、それは買いの機会として考えられるかもしれません。逆に、負のダイバージェンスの後に価格がレジスタンスレベルを下回った場合、売りのシグナルとなる可能性があります。

ダイバージェンスは市場の潜在的な転換点を示唆する有力なツールですが、常に慎重に分析し、他のテクニカル分析と併用することが推奨されます。

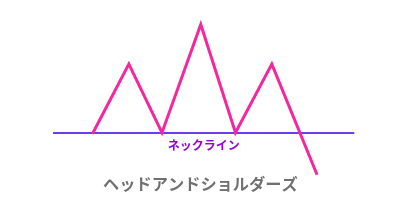

チャートパターンの探求

テクニカル分析の世界では、チャートパターンが市場の動向を予測する鍵となります。この章では、チャートパターンの基本と、それをいかにして識別し活用するかについて解説します。

チャートパターンとは

チャートパターンは、価格の動きが特定の形を描くことで、将来の市場動向のヒントを提供します。これらのパターンは、市場の心理と行動の反映と考えることができます。それぞれ、ネックラインの突破がエントリーのタイミングとして使われます。

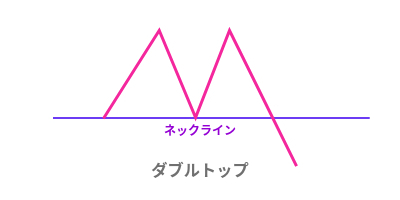

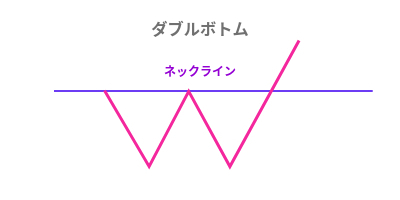

トレンド反転パターン

- ヘッドアンドショルダーズ(三尊天井): このパターンは、トレンドの頂点で形成され、下降トレンドへの転換を示唆することが多いです。

- ダブルトップ/ボトム: 二回の高値(ダブルトップ)または安値(ダブルボトム)を形成した後にトレンドが反転するパターンです。

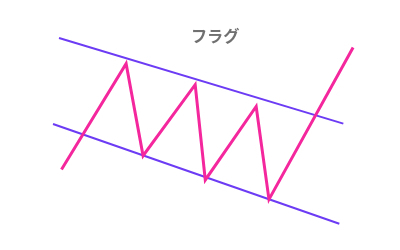

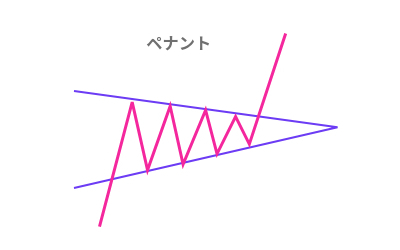

トレンド継続パターン

- フラグ: 小さな反対方向の動きを示すが、元のトレンドが継続することを示唆します。

- ペナント: 小さな三角形のパターンで、フラグ同様、元のトレンドの継続を示します。

パターンの信頼性と応用

パターンの形成は、しばしば市場の重要な転換点を示しますが、常にその通りに動くわけではありません。信頼性を高めるために、他のテクニカル分析ツールやインジケーターとの併用が推奨されます。

パターンの識別とトレード戦略

チャートパターンを識別する際には、パターンの完全な形成を待つことが重要です。パターンに基づいたトレードは、リスク管理の観点からも、慎重に行う必要があります。

チャートパターンは、市場の将来の動きを理解するための強力なツールです。それらを適切に識別し、実践的なトレーディング戦略に組み込むことで、トレーダーは市場での成功の可能性を高めることができます。

応用戦略とテクニカル分析

テクニカル分析の基本を理解した後、次のステップはこれらの知識を実際のトレーディング戦略に応用することです。この章では、テクニカル分析を用いた効果的な応用戦略について初心者向けに解説します。

マルチタイムフレーム分析

マルチタイムフレーム分析では、異なる時間枠のチャートを同時に分析します。例えば、長期的なトレンドを日次チャートで確認し、短期的なエントリーポイントは1時間チャートで特定する方法があります。

インジケーターとパターンの組み合わせ

チャートパターンとテクニカル指標を組み合わせることで、より強力なトレードシグナルを得ることができます。例えば、ヘッドアンドショルダーズパターンの確認と同時に、RSIやMACDでダイバージェンスを確認する方法です。

リスク管理の重要性

応用戦略では、リスク管理が非常に重要です。ストップロスの設定やポジションサイズの管理を適切に行うことで、潜在的な損失を制限します。

トレーディングプランの策定

一貫性のあるトレーディングプランを策定し、感情に左右されることなくそれに従うことが重要です。プランにはエントリーとエグジットの条件、リスク管理のルールが含まれるべきです。

テクニカル分析を応用したトレーディング戦略は、市場での成功を目指すための強力な方法です。基本的な分析技術を応用し、リスク管理を徹底することで、トレーダーはより高い確率で利益を得ることができます。

テクニカル分析の心理学的側面

テクニカル分析は数字やチャートだけのものではありません。実際、この分析方法は深い心理学的要素を含んでいます。この章では、テクニカル分析における心理学的側面と、それがトレーディングにどのように影響するかを解説します。

トレーダー心理と市場心理の影響

市場心理の理解

市場は参加者の感情に大きく影響されます。恐怖、貪欲、希望などの感情が価格の動きを形成します。例えば、楽観的な市場では価格が上昇しやすく、悲観的な市場では価格が下落しやすいです。

トレーダー心理の管理

個々のトレーダーとして、自分自身の感情を管理することが重要です。市場の恐怖や欲に流されず、客観的な判断を保つ必要があります。トレーディングにおける自己規律と心理的な強さは、成功への鍵となります。

チャートパターンと心理

チャートパターンは、市場参加者の集合的な心理を反映しています。例えば、ヘッドアンドショルダーズパターンは市場の楽観から悲観への変化を示している可能性があります。パターンを理解することで、市場の心理を読み解く手がかりを得ることができます。

感情的な決定の回避

感情に基づく決定はしばしば失敗を招きます。客観的なデータとテクニカル分析に基づいて決定を下すことが重要です。定期的な市場分析と自己反省は、感情的な決定を避けるのに役立ちます。

テクニカル分析の心理学的側面を理解することは、市場の動きを深く理解し、より賢いトレーディング戦略を立てるために不可欠です。トレーダーとして自己の感情をコントロールし、市場の感情を読み解く能力を磨くことが、成功への道を拓きます。

-

-

FXトレーディングの心理学:感情をコントロールし、利益を最大化する方法

FXトレーディングにおける心理学の重要性 トレーディングの心理的側面の紹介 FXトレーディングでは、市場分析や戦略立案と同じくらい、心理学が重要な役割を果たします。トレーディングにおいて、成功を左右す ...

テクニカル分析の落とし穴

テクニカル分析は非常に有用なツールですが、誤った使い方をするとトレーダーを誤った判断に導くこともあります。この章では、テクニカル分析における一般的な落とし穴と、それらを避ける方法について解説します。

オーバーフィッティングとバイアス

オーバーフィッティング

オーバーフィッティングは、過去のデータに基づいて複雑すぎるトレーディング戦略を構築することです。過去のデータに完璧にマッチする戦略は、未来の市場で必ずしもうまく機能しないことが多いです。

データマイニングバイアス

データマイニングバイアスは、偶然のパターンや関係性を意味のあるものと誤解することです。多くのテクニカル指標や複雑なモデルを同時に使用すると、このバイアスが発生しやすくなります。

リペイントの問題

リペイントは、テクニカル分析に使うインジケーターで見られる現象で、指標が過去のデータを基に値を再描画することです。これにより、過去のチャートが現在と異なって見える場合があり、不正確なトレーディング分析につながる可能性があります。

リペイントを防ぐためには、リペイントしないインジケーターの選定や、複数のインジケーターを組み合わせて分析を行うことが効果的です。リペイントについては後のケーススタディのセクションで詳しく解説します。

テクニカル分析の誤用とその回避策

市場のランダム性の過小評価

市場はしばしば予測不可能なランダムな動きをします。テクニカル分析が常に市場を正確に予測できるわけではありません。ランダムな市場の動きを受け入れ、リスク管理に重点を置くことが重要です。

感情的な取引の罠

テクニカル分析に過度に依存すると、感情的な取引の罠に陥りやすくなります。テクニカル分析はあくまで補助ツールであり、冷静な判断と自己規律が必要です。

結論

テクニカル分析の落とし穴を理解し、適切なリスク管理と客観的なアプローチを取ることが、市場での成功には不可欠です。一貫性のあるトレーディングプランと経験を積むことで、これらの落とし穴を避けることができます。

テクニカル分析は強力なツールですが、その限界を理解し、慎重に使用することが重要です。落とし穴を避けることで、より効果的で賢明なトレーディング決定を下すことができるようになります。

ケーススタディ

テクニカル分析を学ぶ上で、理論だけでなく実際の市場の例を見ることは非常に有益です。この章では、過去の具体的な市場の動きを分析するケーススタディを紹介します。

過去の市場動向のテクニカル分析

ケーススタディの重要性

ケーススタディを通じて、テクニカル分析の原則が実際の市場でどのように適用されるかを理解できます。これにより、理論的な知識を実践的なスキルに変換することが可能になります。

ケーススタディの選択

例として、過去の有名な市場の動きや、特定の通貨ペアや株式の価格変動を選びます。分析する際には、特定の時間枠やトレンド、テクニカル指標などを考慮に入れます。

実際のデータを使用した分析例

分析の手順

- まず、チャートパターンやトレンドラインを特定します。

- 次に、RSIやMACDなどのテクニカル指標を用いて、その時の市場の状態を分析します。

- 最後に、その情報を基にトレードの機会を特定し、実際のトレードでどのように利用できたかを考察します。

学びのポイント

ケーススタディからは、特定の市場状況におけるテクニカル分析の有効性と限界を学べます。また、市場の変動性と予測不可能性を理解し、リスク管理の重要性を再確認する機会となります。

ケーススタディは、テクニカル分析の理論を現実の市場でどのように応用できるかを理解するための優れた方法です。過去の市場の例を分析することで、将来の市場での成功のための貴重な洞察を得ることができます。

過去の分析の注意点:インジケーターのリペイント

テクニカル分析のケーススタディを行う際、特に注意すべき点の一つが「インジケーターのリペイント」です。リペイントは、特に初心者にとって混乱を招く要因になり得るので、その理解が重要です。

リペイントとは何か

リペイントとは、テクニカル指標が過去のデータを基にその値を再描画する現象です。これは、指標がリアルタイムで計算される際に発生することがあり、過去のチャート上の値が現在と異なって見えることがあります。

リペイントの問題点

リペイントの問題は、過去のデータが実際の市場状況を正確に反映していない可能性があることです。これにより、バックテストの結果が実際のトレーディング環境での結果と異なる場合があります。

リペイントの例

例えば、特定のオシレーターが、価格の急激な変動に対応して指標値を変更する場合、その変更は後から見ると過去の値も変わったように見えることがあります。これにより、実際にトレードを行った時とバックテストを行った時で、結果が大きく異なる可能性があります。

リペイントへの対処法

リペイントを避けるためには、リアルタイムデータに基づいてトレード戦略をテストすることが一番ですが、その方法だと時間がかかりすぎてしまいます。テクニカル分析でのリペイント問題は初心者にとって特に混乱を招くものですが、適切な対処方法を知ることで、この問題を回避できます。

リペイントしないインジケーターの利用

- リペイントを避ける一つの方法は、リペイントしないように設計されたインジケーターを使用することです。これらのインジケーターは、過去のデータが変更されることなく、リアルタイムのデータに基づいて安定した値を提供します。

- 例えば、一部の移動平均線や特定の種類のオシレーターは、リペイントの問題が少ないとされています。これらのインジケーターを使用することで、より信頼性の高い分析が可能になります。

-

-

【MT4】無料のノーリペイント・トレーディングシステム「100 pips no repaint」の紹介

「100 pips no repaint」インジケーターとは? 外国為替市場(FX)は、世界中の通貨を取引する場であり、非常にダイナミックな環境です。この市場では、為替レートの変動を利用して利益を得る ...

トレード時のスクリーンショット保存と分析

- リアルタイムのトレード時のエントリーとエグジットの瞬間をスクリーンショットで保存し、後で分析することも有効です。この方法により、リペイントが発生したかどうかを確認し、インジケーターの挙動をより深く理解することができます。

他の対処法との組み合わせ

- リペイントしないインジケーターの使用は、リスク管理の強化、リアルタイムデータに基づく戦略のテスト、他のインジケーターとの併用など、他の対処法と組み合わせることで、さらに効果的になります。

リペイント問題の理解と適切な対処法の適用は、ケーススタディを通じてテクニカル分析のスキルを磨くうえで非常に重要です。リペイントしないインジケーターの選択を含め、これらの対策を講じることで、より現実的で信頼性の高いトレーディング戦略を構築することができます。

トレーディングスタイルとテクニカル分析

これら多岐にわたる分析方法やツールをすべて同時に使いこなすことは難しいです。テクニカル分析の応用は、トレーダーのトレーディングスタイルによって変わってきます。

一貫した手法を使うトレーダー(自動売買に近いやり方)

- トレーダーは自分の好みや性格に合ったツールを組み合わせて使います。毎回、同じルールでエントリーとエグジットを執行します。

- ある程度の期間でテストし、平均的なリスクリワードと勝率を分析して、トータルで収益がプラスになる方法を探します。

- このトレーディングスタイルの利点は、方法が確立されていれば、感情を排除したトレードが可能になることです。また、他の人が確立した方法でも試して自分に合っていれば、テスト期間を短縮できます。

- デメリットは、どんな組み合わせであっても相場状況により、合う時と合わない時があることです。

相場状況に応じて判断する方法を柔軟に変える裁量トレーダー

- 裁量トレーダーは、軸となる分析手法を使いつつ、相場状況に適した分析方法と通貨ペアを柔軟に使い分けます。

- そのためには、分析方法とツール、通貨ペアの特性を幅広く把握し、常に多角的に観察する必要があります。

- このスタイルの利点は、経験を積むほど勝率が上がることです。ただし、裁量で勝ち続けるにはかなりの経験と訓練が必要です。

テクニカル分析の限界

- テクニカル分析には無数の方法やツールが存在し、多くの市場参加者がそれぞれ別の方法を使用しています。これは、時間枠の違いも含め、いたるところにサポートやレジスタンスが存在することを示しています。また、ツールによっては売り買いの逆のサインを出すこともあります。

- このことを理解すると、単一のサインだけに頼ることは根拠が弱すぎることが明らかになります。複数の根拠が重なる場合にのみエントリーすることで、トレードの成績を向上させることができます。

-

-

FX成功の鍵:最適なトレーディングスタイルの選び方

トレーディングスタイルの重要性 FX取引を始める際、自分に合ったトレーディングスタイルを見つけることは非常に重要です。トレーディングスタイルとは、取引の頻度、保有期間、分析方法など、取引における個々の ...

最新ツールとテクノロジー

テクニカル分析の分野は、絶えず進化しています。特に最新のテクノロジーとツールは、トレーダーにとって非常に有用です。この章では、テクニカル分析における最新のトレンドとテクノロジーについて紹介します。

AIと機械学習の応用

アルゴリズムトレーディング

アルゴリズムトレーディングは、コンピューターによる自動トレードで、事前に定義されたルールに基づき取引を行います。このアプローチは、高速かつ正確なトレードを可能にし、人間のトレーダーが対応しきれない市場の機会を捉えることができます。

人工知能と機械学習

AIと機械学習は、市場データの分析とパターン認識に革命をもたらしています。これらの技術を使用することで、より複雑な市場の動向を理解し、予測の精度を高めることが可能です。

トレーディングツールとプラットフォームの概要

モバイルアプリケーション

スマートフォンやタブレット用のトレーディングアプリケーションは、いつでもどこでも市場データにアクセスできる便利さを提供します。これらのアプリケーションは、リアルタイムのチャート分析、ニュースフィード、トレード実行機能を備えています。

クラウドベースのプラットフォーム

クラウド技術を利用したトレーディングプラットフォームは、高度な計算能力と大量のデータストレージを提供します。これにより、複雑なテクニカル分析と戦略のバックテストが容易になります。

テクニカル分析のための最新ツールとテクノロジーを活用することで、トレーダーはより効率的かつ効果的に市場分析を行い、トレードの成功率を高めることができます。これらの進歩は、今後もトレーディングの世界を変え続けるでしょう。

まとめ

この記事では、テクニカル分析の基本から応用までを詳細に説明しました。チャートの種類、トレンドライン、移動平均線、ボリンジャーバンド、ローソク足の形状、心理的価格レベルなどの基本ツールやインジケーターから、ダウ理論、グランビルの法則、フィボナッチ・リトレースメント、一目均衡表、ピボットポイント、ハーモニックパターンなどの応用テクニックまで、幅広くカバーしました。また、オシレーターやダイバージェンスの概念、チャートパターンの分析、リペイント問題への対処法、さまざまなトレーディングスタイルとテクニカル分析の関連性についても掘り下げました。最新のツールとテクノロジーの進化にも触れ、テクニカル分析の現代的な応用を紹介しました。この知識を活用して、トレーダーは市場の動向をより深く理解し、効果的なトレード戦略を立てることができます。