Contents

ローソク足とは何か?

ローソク足は、FX市場における価格の動きを表す基本的なツールです。始値、終値、高値、安値を表すこのチャートは、市場の感情とトレンドを理解するために不可欠です。

ローソク足チャートは、何世紀も前に日本で米の取引に使用され始めたとされています。この分析法は、その後西洋の世界に紹介され、現在では世界中の多くのトレーダーによって広く利用されています。ローソク足チャートの主な目的は、価格の動きを視覚的に表現し、市場の感情を読み取ることにあります。

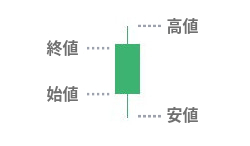

基本構造:始値、終値、高値、安値

ローソク足チャートは、一定期間の価格変動を「ローソク」という形で示します。各ローソク足は4つの主要な要素から構成されます:開始価格(始値)、終了価格(終値)、その期間の最高価格(高値)、そして最低価格(安値)です。

- 始値は、観察期間(例えば1日、1時間など)の始まりにおける価格です。

- 終値は、その期間の終わりにおける価格です。

- 高値と安値は、その期間中の最も高い価格と最も低い価格を表します。

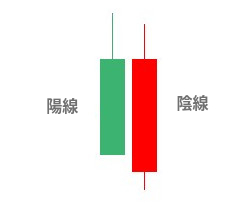

ローソク足は、これらの価格情報を基に描かれます。始値より終了価格が高い場合、ローソク足は通常「陽線」と呼ばれ、市場が強気(価格上昇)であったことを示します。陽線はしばしば白色や空色で表示されます。逆に、始値より終了価格が低い場合は「陰線」と呼ばれ、市場が弱気(価格下落)であったことを示します。陰線は通常、黒色や赤色で表示されます。

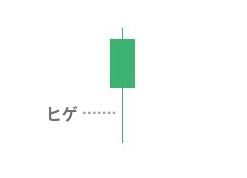

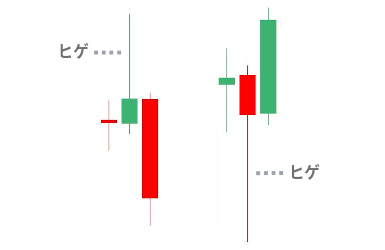

ローソク足の本体(始値と終値の間)の上下には「ヒゲ」と呼ばれる線があり、これはその期間中の価格の変動範囲(高値と安値)を示しています。ローソク足の形状と色は、その期間内の市場の動きやトレーダーの心理を反映しています。

ローソク足チャートを利用することで、トレーダーは価格の動向をより簡単に理解し、将来の市場動向を予測するための重要な手がかりを得ることができます。

ローソク足の基本的なパターンとその解釈

ローソク足チャートを見るとき、各々のローソク足が特定の「パターン」を形成し、これらのパターンは市場の動きやトレーダーの感情を反映しています。これらのパターンを理解することは、市場動向を読み解く第一歩です。

単独のローソク足パターン

- 陽線と陰線:

- 陽線(Bullish Candle): この緑色(通常は白や空色など明るい色)のローソク足は、価格が上昇したことを示します(開始価格が終了価格より低い)。このパターンは、その期間中に買いが支配的であったことを示しています。

- 陰線(Bearish Candle): 赤い色(通常は黒や赤など暗い色)のローソク足で、価格が下降したことを示します(開始価格が終了価格より高い)。売りが支配的な市場状況を反映しています。

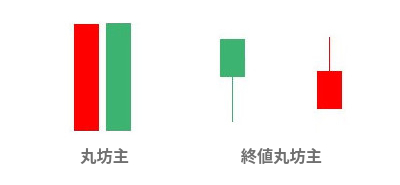

- 丸坊主:

- 丸坊主: このパターンはヒゲがなく、開始価格から終了価格までが大きく変動したことを示します。上昇(陽線)の全身は強い買い圧力を、下降(陰線)の全身は強い売り圧力を意味します。

- 終値丸坊主: 一方の端にヒゲがないローソク足です。これは、開始または終了時に市場の強い動きがあったことを意味します。

複数のローソク足を組み合わせたパターン

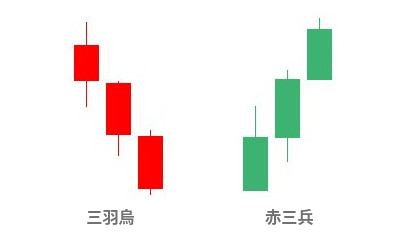

- 三羽烏と赤三兵:

- このパターンは、3つの連続する陽線か陰線で構成され、市場の強気や弱気のトレンドの兆しを示します。三羽烏は前のローソク足の終値より低く開始し、価格の持続的な下降を示唆します。赤三兵は前のローソク足の終値より高く開始し、価格の持続的な上昇を示唆します。

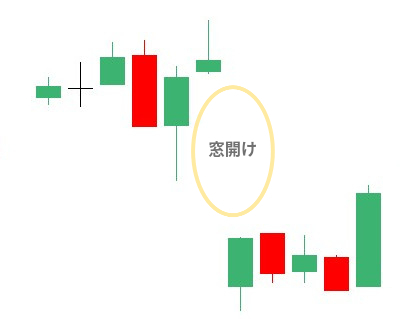

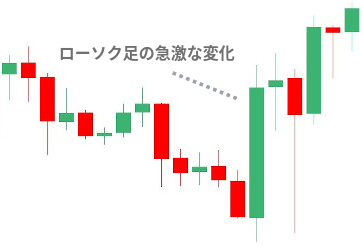

- 窓開け(Gaps):

- ローソク足の間に価格の「窓」が開いている場合、これは「窓開け」と呼ばれます。窓開けは、市場の急激な感情の変化を示すことがあり、特にトレンドの転換点で重要な意味を持つことがあります。

これらのパターンを理解し、チャート内で識別することは、市場の動きを予測する上で非常に重要です。しかし、ローソク足のパターンだけに頼るのではなく、他の市場分析ツールと組み合わせて使用することが、より効果的な取引戦略を構築する鍵です。

ローソク足の詳細なパターン分析

ローソク足チャートの基本的なパターンに加えて、より複雑なパターンを理解することは、市場の深層的な動きを読み解く上で非常に有効です。

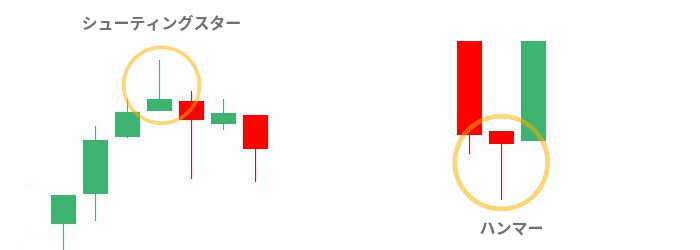

1. シューティングスターとハンマー

- シューティングスター(Shooting Star): このパターンは、小さな本体と長い上ヒゲを持つローソク足で構成されます。主に上昇トレンドの頂点で現れ、逆転の可能性を示唆します。上ヒゲは、価格が上昇した後に売り圧力により下落したことを示しています。

- ハンマー(Hammer): ハンマーは、小さな本体と長い下ヒゲを持ち、下降トレンドの終わりに現れることが多いです。このパターンは、価格が大きく下落した後に買い圧力により回復したことを示しており、市場の転換点となる可能性があります。

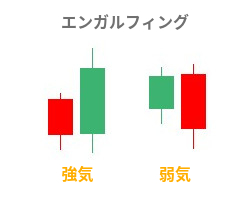

2. エンガルフィング

- エンガルフィング(Engulfing): このパターンは、前のローソク足を完全に覆い隠すような大きな本体を持つローソク足です。強気のエンガルフィングは、小さな陰線に続いて大きな陽線が現れるパターンで、市場の上昇転換を示唆します。逆に弱気のエンガルフィングは、小さな陽線の後に大きな陰線が現れるパターンで、下降転換のサインとなります。

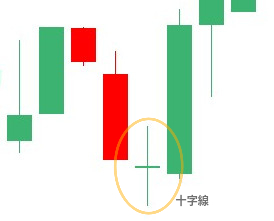

3. 十字線

- 十字線(Doji): 十字線は、ほぼ同じ価格で開始と終了が行われるローソク足です。これは、市場の決断不足や均衡状態を示し、トレンドの可能な転換点を意味することがあります。十字線には様々な形がありますが、共通しているのは開始価格と終了価格が非常に近いことです。

4. ヒゲの長さとその意味

ローソク足のヒゲの長さは、その期間中の価格変動の激しさを示します。長いヒゲは、市場の不確実性や強い感情の動きを示していることがあります。特に、上ヒゲや下ヒゲが非常に長い場合、これはトレーダー間で意見が大きく分かれたことを意味し、重要な市場の転換点を示唆することがあります。

5. トレンドの継続と転換

一連のローソク足が形成するパターンは、現在のトレンドが継続しているのか、それとも転換する可能性があるのかを示します。例えば、連続する陽線は強い上昇トレンドを、連続する陰線は強い下降トレンドを示しています。しかし、突然現れる異なる色のローソク足(陽線から陰線へ、またはその逆)は、トレンドの可能な転換を示唆していることがあります。

これらの詳細なパターンの分析を通じて、トレーダーは市場の微妙な変化を捉え、より熟考された取引決定を下すことができます。ただし、これらのパターンは市場の動きを完全に予測するものではなく、常に他の分析ツールや情報と併用することが重要です。

ローソク足とマーケットセンチメント

ローソク足チャートは、単に価格の動きを追跡するだけでなく、マーケットセンチメント、つまり市場参加者の感情や心理状態を理解するのにも役立ちます。ローソク足の形状は、市場参加者の感情の強さや方向性を示唆することができます。

ローソク足が示す市場の感情

- 陽線と陰線:

- 一般的に、陽線(明るい色のローソク足)は市場参加者の楽観的な感情を示します。価格が上昇しているとき、これは買い手が支配的であり、市場が上昇トレンドにある可能性が高いことを意味します。

- 逆に、陰線(暗い色のローソク足)は悲観的な感情を示し、売り手が市場を支配していることを意味します。これは下降トレンドや市場の不安定性を示唆することがあります。

- パターンとセンチメント:

- 特定のローソク足パターン、例えば「シューティングスター」や「ハンマー」は、市場参加者の感情が変化している可能性があることを示します。これらのパターンは、トレンドの転換点における市場の不確実性や競合する感情を反映している可能性があります。

形状と市場心理の関係

- ローソク足の「ヒゲ」の長さや本体の大きさは、市場の感情の強さを示すことができます。例えば、長いヒゲは価格が大きく動いたことを意味し、これは市場参加者の間で意見が分かれていることを示しています。また、大きな本体は一方の感情(買いまたは売り)が非常に強かったことを示します。

- 短いヒゲや小さな本体は、相対的に安定した市場や決定的でない市場の感情を示しています。これは、市場参加者が現在の価格に満足している、または次の動きについて不確かであることを意味する場合があります。

ローソク足チャートを使用することで、トレーダーは単に価格の動きを追跡するだけでなく、市場の背後にある心理状態や感情を読み取ることができます。これにより、より総合的な市場分析が可能となり、より賢明な取引決定を行うための重要な手がかりを提供します。

ローソク足とボリュームの関係

ローソク足チャートと並んで、取引ボリュームは市場分析において重要な要素の一つです。ローソク足のパターンと取引ボリュームの関係は、市場動向の信頼性を高めます。特定のパターンが高ボリュームで形成された場合、その動きはより信頼できると見なされます。

取引量とローソク足パターンの相関

- ボリュームの重要性:

- 取引ボリュームは、特定の期間内に取引された通貨の量を表します。高いボリュームは多くの参加者が市場に関与していることを示し、価格動向に対する強い信頼性を提供します。

- 逆に、低いボリュームは参加者が少なく、価格動向が不安定または不確かな信号を示す可能性があります。

- ボリュームとローソク足の組み合わせ:

- ボリュームのデータとローソク足のパターンを組み合わせることで、トレーダーは価格動向の背後にある市場の強さをより正確に測定できます。

- 例えば、大きな陽線や陰線が高ボリュームで形成された場合、これはその価格動向が強い市場参加者のサポートを受けていることを意味します。これは、トレンドの継続や転換がより確実である可能性を示唆しています。

ボリュームを考慮した分析の重要性

- トレンド確認:

- 上昇トレンド中に高ボリュームで形成される陽線は、そのトレンドの強さを確認します。同様に、下降トレンド中の高ボリュームで形成される陰線も、下降トレンドの継続を示唆します。

- 一方、低ボリュームで形成されるローソク足は、トレンドの弱さや不確実性を表しており、トレンドの転換や停滞の可能性を警告しているかもしれません。

- 価格とボリュームの相違:

- 価格が上昇しているにもかかわらずボリュームが減少している場合、これは上昇トレンドが弱まっている可能性があります。同様に、価格が下降しているにもかかわらずボリュームが減少している場合、下降トレンドの弱まりを示している可能性があります。

ローソク足とボリュームの関係性を理解することは、市場のトレンドとその持続性を評価する上で非常に重要です。この組み合わせにより、トレーダーはより情報に基づいた取引決定を行うことが可能になります。

FX市場におけるボリュームの計測

FX市場のボリューム計測は、証券取引所のような中央集権的な市場と異なり、その特性から複雑です。FX市場は、世界中の銀行や金融機関が個別に取引を行う分散型市場であるため、全体の取引量を一元的に測定することは難しいです。

- 銀行間市場とブローカー: FXボリュームの主な情報源は、大手銀行や金融機関、そして小売ブローカーです。これらは市場の一部分の活動を反映していますが、全体像を示すものではありません。

- MT4におけるボリューム: 特にMT4(メタトレーダー4)などの取引プラットフォームにおいて表示されるボリュームは、実際の市場での取引量ではなく、ティックの更新回数、つまり売買が成立して価格が変動した回数を反映した値です。これは、実際の市場の取引量とは異なるため、解釈には注意が必要です。

- 推定とサンプリング: 市場全体のボリュームを把握するためには、複数のソースからのデータを組み合わせて推定します。これには、異なる地域や市場参加者の情報が含まれます。

このボリュームの計測方法の課題にも関わらず、利用可能なボリュームデータは市場の流動性や取引規模を把握する上で重要な指標となります。トレーダーはこの情報を用いて、より総合的な市場分析を行うことができます。

ローソク足を用いた市場分析

ローソク足チャートは、外国為替市場(FX)の分析において強力なツールです。ローソク足を用いて市場のトレンド、サポートとレジスタンスレベルを識別します。これにより、市場の方向性をより正確に読み取り、取引機会を見つけることができます。

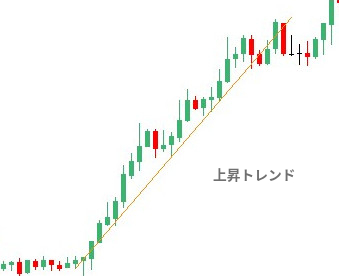

トレンドの識別

- 上昇トレンド(Bullish Trend):

- 上昇トレンドでは、連続する陽線(価格が上昇しているローソク足)が見られます。これらの陽線は、買い手が市場を支配していることを示し、価格がさらに上昇する可能性があります。

- トレンドラインを描くことで、この上昇トレンドを視覚的に追跡できます。トレンドラインは、低い価格のポイントを結び、上昇していく様子を示します。

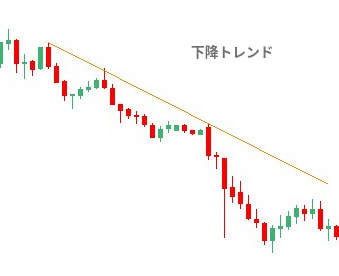

- 下降トレンド(Bearish Trend):

- 下降トレンドでは、連続する陰線(価格が下降しているローソク足)が観察されます。これは売り手が市場を支配していることを示し、価格がさらに下降する可能性があります。

- 下降トレンドは、高い価格のポイントを結ぶトレンドラインによって識別されます。

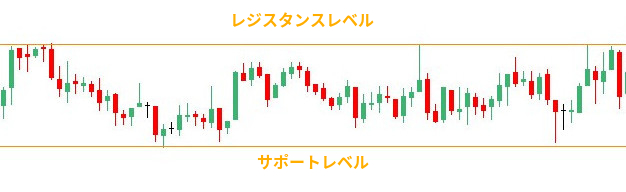

サポートとレジスタンスレベルの特定

- サポートレベル:

- サポートレベルは、価格が下がるところで止まりやすい領域を指します。このレベルでは、買い手が参入して価格の更なる下落を阻止する傾向があります。

- サポートレベルは、過去に価格が反転したポイントで見つけることができます。

- レジスタンスレベル:

- レジスタンスレベルは、価格が上昇するところで抵抗に遭いやすい領域です。ここでは、売り手が強くなり、価格の更なる上昇を阻止することが多いです。

- レジスタンスレベルは、価格が何度か上昇し、それから下がった過去のポイントで特定できます。

ローソク足チャートを使った市場分析は、トレンドの方向を理解し、サポートやレジスタンスレベルでの価格の振る舞いを予測するのに役立ちます。これらの知識を用いることで、トレーダーはより情報に基づいた取引戦略を立てることができます。

ローソク足の時間枠の違いとその影響

FX取引におけるローソク足の分析では、異なる時間枠を使用することで、市場の異なる側面を理解することができます。

短期間と長期間の時間枠の影響

- 短期間の時間枠(例:1分、5分、15分):

- 短期間の時間枠は、市場の急速な動きを捉えるのに適しています。これはデイトレーダーやスキャルパーにとって有用で、短い時間での価格の変動やトレンドを観察することができます。

- しかし、短期間の時間枠では市場のノイズが多く、時には誤った信号を受け取るリスクもあります。

- 長期間の時間枠(例:1時間、4時間、日足):

- 長期間の時間枠は、市場の全体的なトレンドや安定した動きを捉えるのに適しています。長期トレーダーやスイングトレーダーはこの時間枠を利用して、より大きな市場の動きを分析します。

- 長期間のチャートでは、短期間のノイズが排除され、より信頼性の高いトレンドやパターンを識別することができます。

時間枠による分析の違い

- 時間枠の選択: トレーダーの取引スタイルや戦略によって、適切な時間枠を選ぶことが重要です。短期トレーダーはより短い時間枠を、長期トレーダーはより長い時間枠を選びます。

- 複数の時間枠の使用: 一つの時間枠だけに頼るのではなく、複数の時間枠を組み合わせて分析することで、より包括的な市場の視点を得ることができます。例えば、長期的なトレンドを日足で分析し、短期的なエントリーポイントを1時間足で特定することができます。

異なる時間枠を理解し、それらを適切に活用することで、FX市場の動きをより深く理解し、効果的な取引戦略を立てることができます。

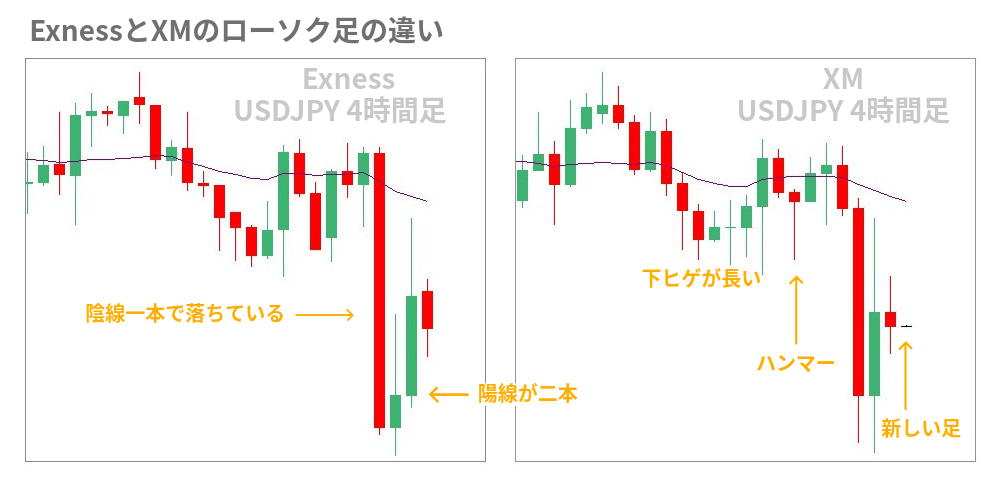

ブローカー間のローソク足の違い

FX取引において、異なるブローカーが提供するローソク足チャートには、時として違いが見られることがあります。これは、各ブローカーが異なる価格フィードやデータソースを使用しているためです。

ブローカーによるデータソースの差

- 市場データの源:

- FX市場は分散型であり、ブローカーはそれぞれ異なる流動性プロバイダーやデータソースから価格情報を得ています。このため、ブローカーによって表示されるローソク足の形状や価格に微妙な違いが出ることがあります。

- 時間帯の設定:

- ブローカーによっては、ローソク足の時間帯の設定が異なる場合があります。例えば、日足の開始時間がブローカーによって異なるため、ローソク足の形状が変わることがあります。4時間足の切り替わりもブローカーによって違うことがあるため、時として真逆のシグナルの形状を示していることもあります。

同じ通貨ペアでもローソク足が異なる理由

- 価格フィードの違い:

- ブローカーが利用する価格フィードが異なると、同じ通貨ペアのローソク足でも微妙に異なる価格を示すことがあります。これは特に短期間の時間枠で顕著になることがあります。

- スプレッドと流動性:

- 異なるブローカーでは、スプレッドの広さや提供される流動性が異なるため、ローソク足の形状に影響を与える可能性があります。

トレーダーへの影響

- トレーダーは、使用するブローカーのローソク足チャートを理解し、その特性を取引戦略に反映させる必要があります。

- ブローカー間の違いを理解することで、トレーダーはより情報に基づいた決定を下し、市場の違いに柔軟に対応することができます。可能であれば、複数のブローカーのチャートでローソク足の形状を見比べることで、間違ったサインを受けることを減らすことができます。

- ローソク足の形状や価格が微妙に違ってくると、ローソク足の高値や安値を結んだトレンドラインや水平線もブローカーのチャートによって位置が違ってくることがあります。このような場合でも、複数のブローカーのチャートを確認していれば、騙しを回避できる可能性が高まります。

ブローカー間のローソク足の違いは、市場の多様性と分散化の一面を表しています。トレーダーとしては、これらの違いを理解し、自身の取引スタイルや戦略に合わせて適切に対応することが重要です。

異なる通貨ペアでのローソク足の特性

FX市場では、異なる通貨ペアがそれぞれ独自の動きや特性を持ち、これがローソク足のパターンに反映されます。メジャーペアは流動性が高く、エキゾチックペアはよりボラティル(気まぐれ)です。

メジャー通貨ペアの特性

- メジャー通貨ペア(例:EUR/USD、USD/JPY)は、高い流動性と狭いスプレッドが特徴です。これにより、ローソク足は比較的滑らかで、大きなギャップが少なくなります。

- メジャー通貨ペアは、大きな経済ニュースや政治的イベントに対して敏感に反応する傾向があります。これらのイベントは、ローソク足チャートに顕著な動きとして現れ、トレンドの変化を示すことがあります。

エキゾチックペアの特性

- エキゾチックペア(例:USD/TRY、EUR/ZAR)は、流動性が低く、スプレッドが広いことが特徴です。このため、ローソク足は不規則で、価格の変動が大きくなりがちです。

- エキゾチックペアは予測が難しく、経済的または政治的な不安定性により大きく影響を受けやすいです。これらの通貨ペアのローソク足は、急激な価格の変動を示すことがあります。

通貨ペア別のローソク足パターンの特徴

- 異なる通貨ペアでは、ローソク足のパターンが異なる特徴を示すことがあります。例えば、メジャーペアはより一貫したトレンドを示すことが多く、エキゾチックペアは急な価格変動や予測不可能な動きを示すことがあります。

- 各通貨ペアの特性を理解することは、効果的な取引戦略を立てる上で重要です。特にエキゾチックペアを取引する場合は、高いリスクとボラティリティを考慮する必要があります。

異なる通貨ペアのローソク足の特性を理解し、それらに適応することで、FXトレーダーはより多角的な市場分析を行い、取引戦略を最適化することができます。

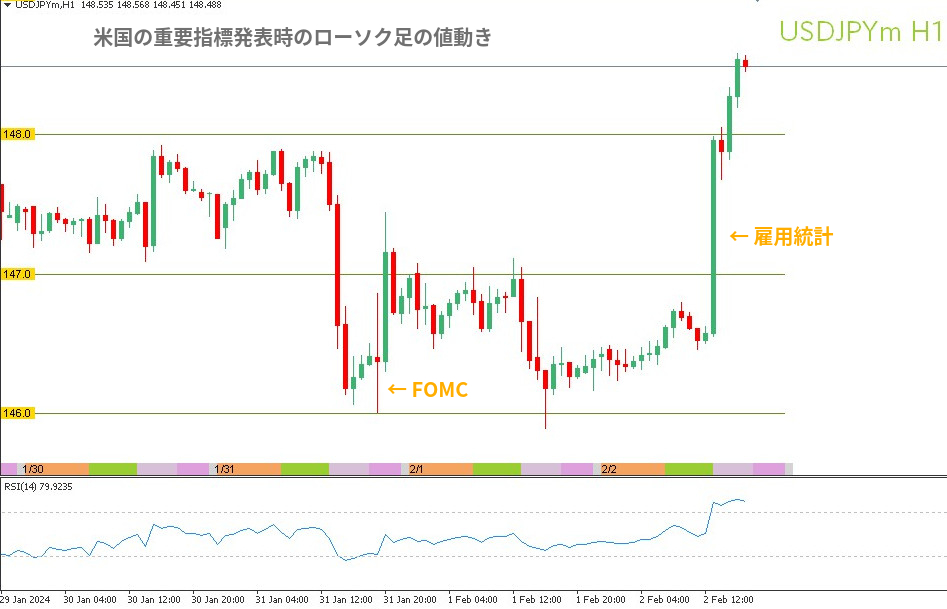

過去のローソク足パターンの事例分析

FX取引では、過去の重要な市場イベントやトレンドを通じてローソク足パターンを分析することで、将来の市場動向の手がかりを得ることができます。

重要な市場イベント時のローソク足

- 過去の市場の大きな動き、例えば金融危機や政治的なイベント時のローソク足パターンを分析することで、市場が極度の不確実性や変動期にどのように反応するかを理解することができます。

- 例えば、2008年の金融危機時には、多くの通貨ペアで急激な価格変動を示すローソク足が見られ、これは極度の市場恐怖を反映していました。

過去のローソク足パターン分析

- 過去のローソク足パターンを分析することで、特定のパターンが市場の重要な転換点を示す可能性があることを理解できます。例えば、長期の上昇トレンドの後に現れる「三尊天井」(ヘッドアンドショルダーズ)パターンは、トレンドの逆転を示唆することがあります。

- また、過去に特定のニュースイベントに対して市場がどのように反応したかを分析することで、将来類似のイベントが発生した際の市場の動きを予測するのに役立ちます。

ローソク足パターンの学習の重要性

- ローソク足パターンの過去の分析を通じて、トレーダーは市場の感情の変化を読み取る能力を養うことができます。これにより、より効果的なリスク管理と戦略立案が可能となります。

- ただし、過去のパターンが常に未来の動きを正確に予測するわけではないため、他の分析ツールや現在の市場状況と組み合わせて使用することが重要です。

過去のローソク足パターンの分析は、FXトレーダーにとって価値ある学習ツールであり、市場の深い理解と効果的な取引戦略の構築に寄与します。

ローソク足を活用した取引戦略

ローソク足チャートは、FX取引において有効な取引戦略を立てるための重要なツールです。ローソク足パターンを基にした取引戦略を開発し、市場の転換点や継続トレンドでの取引機会を捉えます。

ローソク足パターンに基づくエントリー点の決定

- トレンドフォロー戦略:

- 上昇トレンドでは、連続する陽線の後に形成される小さな陰線をエントリーポイントとして利用します。これは一時的な価格の下落を示しており、トレンドの再開時に買いポジションを取る機会を提供します。

- 下降トレンドでは、連続する陰線の後に形成される小さな陽線をショートポジションのエントリーポイントとして利用します。

- リバーサル戦略:

- トレンドの転換を示唆するローソク足パターン(例:ハンマー、シューティングスター、エンガルフィング、十字線)を探します。これらのパターンが現れたとき、市場が新たな方向に動く可能性があるため、それに応じてポジションを取ります。

リスク管理とローソク足

- ストップロスと利益確定の設定:

- 取引を行う際は、常にリスク管理を意識することが重要です。エントリーポイントを決定した後、損切りライン(ストップロス)と利益確定点を設定します。

- ストップロスは、ローソク足のパターンを基にしたサポートレベルやレジスタンスレベル近くに設置することが一般的です。

- ポジションサイズの調整:

- マーケットのボラティリティや自身のリスク許容度に基づいて、適切なポジションサイズを選びます。これにより、一度の取引での潜在的な損失をコントロールし、リスクを管理します。

ローソク足を活用した取引戦略は、市場の動向を理解し、潜在的なエントリーとエグジットポイントを特定するのに役立ちます。ただし、常に市場分析とリスク管理をバランス良く行うことが、成功への鍵です。

ローソク足と他のテクニカル分析ツールの統合

ローソク足チャートは、他のテクニカル分析ツールと組み合わせることで、FX取引における効果的な戦略を構築することができます。ローソク足を移動平均線やオシレーターなどの他のテクニカル分析ツールと組み合わせることで、より包括的な市場分析を実施できます。

ローソク足と移動平均線

1. 移動平均線の使用:

- 移動平均線は、特定期間の平均価格を表示し、市場の全体的なトレンドを識別するのに役立ちます。

- ローソク足が移動平均線を上回るときは、上昇トレンドの可能性を示唆します。逆に、ローソク足が移動平均線を下回るときは、下降トレンドの兆候となります。

ローソク足とボリュームインジケーター

1. ボリュームインジケーターの役割:

- ボリュームインジケーターは取引量の変化を示し、価格動向の強さを判断するのに役立ちます。

- ローソク足のパターンが高ボリュームで確認される場合、そのパターンの信頼性が高まります。

ローソク足とオシレーター

1. オシレーターの活用:

- RSI(相対力指数)やストキャスティクスのようなオシレーターは、市場が過買されているか過売されているかを示します。

- これらの指標とローソク足のパターンを組み合わせることで、エントリーやエグジットのタイミングをより正確に特定することができます。

ローソク足と他のテクニカル分析ツールを組み合わせることで、市場の動きをより包括的に分析し、より確実な取引決定を行うことが可能になります。この統合的なアプローチは、トレーダーに市場の深い洞察を提供し、リスクを管理するのに役立ちます。

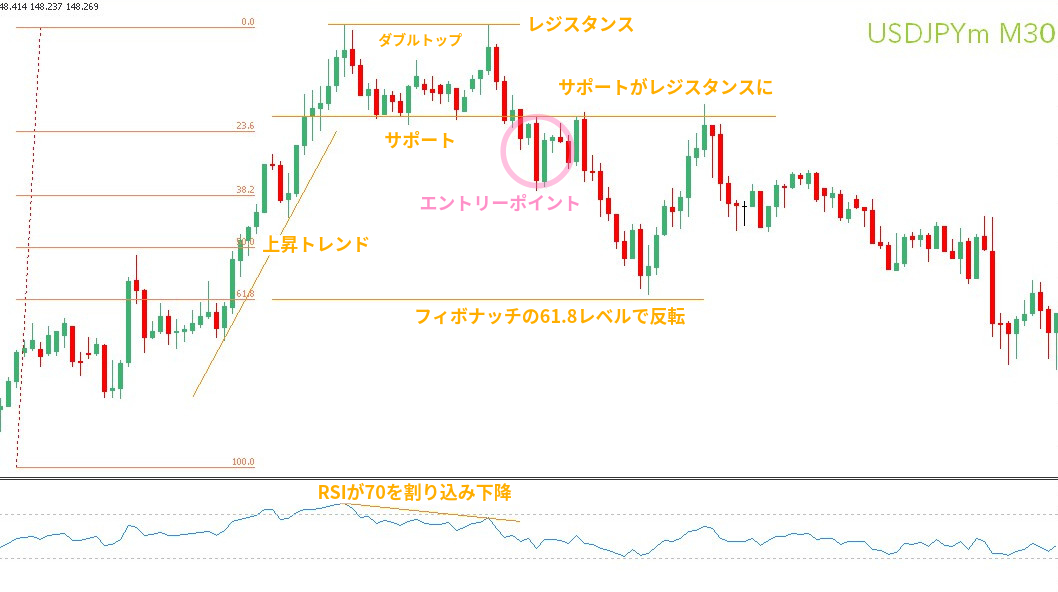

実践的なチャート分析例

FX取引におけるチャート分析をより深く理解するために、実際のチャート分析の例を見てみましょう。実際の市場データを用いた具体的なチャート分析例を通じて、ローソク足分析の実践的な応用を示します。

例: USD/JPYの30分足チャート分析

- トレンドの識別:

- USD/JPYの30分足チャートを見ると、一定期間にわたる明確な上昇トレンドや下降トレンドが観察できます。例えば、一連の陽線が連続して形成されている場合、これは強い上昇トレンドを示唆しています。

- サポートとレジスタンスレベルの特定:

- チャート上で、価格が反転したり一時的に停止したりしているポイントを見つけます。これらのポイントは、サポート(価格が下落した後に反転するポイント)やレジスタンス(価格が上昇した後に反転するポイント)のレベルとして識別できます。

- ローソク足パターンの識別:

- 特定のローソク足パターン、例えばダブルトップや三尊天井、ハンマー、エンガルフィング、十字線などがチャート上で観察される場合、これらは市場の転換点や継続点を示す可能性があります。

- オシレーターの確認:

- ローソク足パターンが形成されるときのRSIなどのオシレーターを確認します。値動きとRSIの傾斜が一致していなかったり、買われすぎレベルの割り込みを確認できると、その動きに対する信頼性が高まります。

- 利益確定ポイント:

- フィボナッチ・リトレースメントを使って50%や61.8%の値動きを観察して利確するか継続するかを判断します。また、オシレーターの売られすぎ、買われすぎレベルも判断の材料になります。

チャート分析の実践的な読み方

- チャート分析では、トレンド、サポートとレジスタンス、ローソク足パターン、そしてオシレーターレベルなどの要素を総合的に見ることが重要です。

- 市場の動向を予測する際は、これらの要素がどのように組み合わさっているかを考慮し、一つの指標に依存しすぎないようにします。

- 実際の取引においては、これらの分析結果を基にしたリスク管理と組み合わせることで、効果的な取引戦略を構築できます。

このような実践的なチャート分析を行うことで、FXトレーダーは市場の動きをより深く理解し、取引の決定に有効な情報を得ることができます。

FAQ(よくある質問)

ローソク足分析とFX取引に関する一般的な疑問に答え、基本的な概念と戦略を明確にします。

Q1: ローソク足分析はどのような市場で有効ですか?

A1: ローソク足分析は、FX市場を含むほぼすべての金融市場で有効です。価格の動きを視覚的に示すため、株式、商品、さらには暗号通貨市場においても広く使用されています。

Q2: ローソク足分析に最適な時間枠は何ですか?

A2: 最適な時間枠は、あなたの取引スタイルと目標によって異なります。短期トレーダーはより短い時間枠(例えば5分、15分)を好む傾向があり、長期トレーダーはより長い時間枠(例えば日足、週足)を使用することが多いです。

Q3: ローソク足の色が異なるのはなぜですか?

A3: ローソク足の色は、その期間内の価格の動きを示します。一般的に、明るい色(多くの場合白や緑)のローソク足は価格上昇を、暗い色(黒や赤)は価格下降を示します。

Q4: ローソク足分析において最も重要な要素は何ですか?

A4: ローソク足の本体の長さとヒゲの長さが特に重要です。これらは価格の変動範囲と市場の感情の強さを示します。また、形成されるパターンの種類も重要な手がかりとなります。

Q5: ローソク足分析は初心者にも適していますか?

A5: はい、ローソク足分析は直感的で視覚的なため、初心者にも理解しやすいです。基本的なパターンから始めて徐々に複雑なパターンの分析に進むことをお勧めします。

まとめ: FX取引とローソク足分析

ローソク足分析は、市場の動きを理解し、効果的な取引戦略を立てるための強力なツールです。以下は、主要なポイントをまとめたものです。

ローソク足の基礎知識

- ローソク足は、価格の開始価格、終了価格、高値、安値を表し、一定期間の市場の動きを視覚的に捉えます。

- 陽線と陰線はそれぞれ市場の強気と弱気を示し、トレーダーに重要な情報を提供します。

パターンと市場分析

- ローソク足のパターン、例えばハンマーやエンガルフィングなどは、市場の潜在的な転換点や継続的なトレンドを示唆します。

- トレンドの識別、サポートとレジスタンスの特定は、市場の方向性を理解し、取引の機会を見つけるのに不可欠です。

ローソク足と取引戦略

- ローソク足パターンを基にした取引戦略は、効果的なエントリーとエグジットポイントを提供し、より良い取引結果を導きます。

- リスク管理、特に適切なストップロスの設定は、損失を最小限に抑え、資金を保護する上で重要です。

テクニカル分析ツールとの統合

- ローソク足分析は、移動平均線やボリュームインジケーター、オシレーターなどの他のテクニカル分析ツールと組み合わせることで、さらに洞察力を高めることができます。

FX取引とローソク足分析は、市場の動きを理解し、より賢い取引決定を下すための強力な方法です。この基本をマスターすることで、トレーダーは市場の変動に自信を持って対応し、成功への道を歩むことができます。