Contents

- はじめに

- フィボナッチ指標とは

- フィボナッチ指標の歴史的背景

- フィボナッチを使用した取引戦略

- フィボナッチ・リトレースメントの使い方

- フィボナッチ・エキスパンションの使い方

- フィボナッチ・エキスパンションとフィボナッチ・エクステンション

- 長い時間枠でのフィボナッチ指標の使用

- 短い時間枠でのフィボナッチ指標の使用

- フィボナッチ指標と市場心理

- フィボナッチ指標の高度な使用法

- 実際のケーススタディ

- 複合的な分析手法の具体例と実践的なアプローチ

- フィボナッチ指標の落とし穴

- 異なる市場状況でのフィボナッチ指標の適用方法

- 市場の変動に対応するフィボナッチ戦略の調整

- フィボナッチ指標を使った取引での一般的な失敗例

- フィボナッチ指標に関するよくある質問(FAQ)

- フィボナッチ指標をFX取引に効果的に取り入れる方法のまとめ

はじめに

FX取引の基本とフィボナッチ指標の重要性

外国為替市場(FX市場)は、世界最大の金融市場の一つであり、その日々の取引量は膨大です。この市場の動きを理解し、そこから利益を得ることは多くのトレーダーにとっての大きな課題です。成功するためには、市場の潮流を読み解く手段として、様々な分析ツールの使用が不可欠です。その中でも、特に「フィボナッチ指標」は、多くのトレーダーにとって重要なツールの一つとなっています。

フィボナッチ指標は、中世イタリアの数学者レオナルド・フィボナッチに由来する数学的な概念を基にしています。この指標は、数列の比率を使用して、価格の重要なサポートやレジスタンスレベルを予測するのに役立ちます。簡単に言うと、市場の価格動向をよりよく理解し、取引のタイミングを見極めるのに有効なツールなのです。

この記事では、FX取引におけるフィボナッチ指標の基本から応用までをわかりやすく説明し、どのようにしてこのツールを使って取引の精度を高めることができるかを探ります。初心者の方でも理解しやすいように、基本的な概念から始めて、徐々により詳細な情報へと進んでいきます。

フィボナッチ指標を活用することで、FX市場での取引戦略をより洗練させ、市場の動きを有利に読み解くことが可能になります。この道具を使いこなすことは、初心者から経験豊富なトレーダーに至るまで、どんな人にも有益です。それでは、フィボナッチ指標の世界への旅を始めましょう。

フィボナッチ指標とは

FX取引で使われる「フィボナッチ指標」とは、実は非常に興味深い数学的概念に基づいています。この指標の名前は、13世紀のイタリアの数学者レオナルド・フィボナッチにちなんで名付けられました。彼が紹介した一連の数(フィボナッチ数列)は、自然界の様々な現象と密接な関係があり、奇妙なことに、金融市場の分析にも役立つことがわかっています。

フィボナッチ数列の基本

フィボナッチ数列は、単純なルールで作られています。最初の二つの数は0と1で、その後の各数は、直前の二つの数を足し合わせて得られます。つまり、数列は0, 1, 1, 2, 3, 5, 8, 13, 21, 34...と続いていきます。この数列の興味深い点は、数列の後半に行くほど、隣接する二つの数の比率が一定に近づいていくことです。この比率は約1.618(またはその逆数0.618)となり、これを「黄金比」とも呼びます。

フィボナッチ指標のFX市場での使い方

FX市場では、この黄金比を含む比率を使って、重要なサポート(価格が下がりにくいレベル)やレジスタンス(価格が上がりにくいレベル)を見つけ出します。トレーダーはこれらのレベルを、価格が反転する可能性のあるポイントとして利用します。具体的には、フィボナッチ・リトレースメント、フィボナッチ・エキスパンションというツールがあり、これらは価格の重要な変動ポイントを見つけるために使用されます。

様々なフィボナッチ指標

- フィボナッチ・リトレースメント:これは、大きな価格変動の後に、価格がどこまで戻る(リトレース)可能性があるかを予測するのに使われます。

- フィボナッチ・エキスパンション:こちらは、価格がブレイクアウトした後、どこまで進む可能性があるかを示すために利用されます。

これらのツールは、チャート上での特定の高値と安値を基にして描かれ、トレーダーがエントリー・ポイントやエグジット・ポイントを決定する際の参考にされます。

フィボナッチ指標は、単に数学的な概念を超え、FX市場の深い洞察を提供する強力なツールです。この記事の後半で、これらのツールをどのように具体的に使うか、その方法を詳しく見ていきましょう。

フィボナッチ指標の歴史的背景

フィボナッチ指標を深く理解するためには、その起源と歴史的背景を知ることが重要です。この指標は、遠い過去、中世の数学にそのルーツを持ち、今日の金融市場分析に至るまでの長い道のりを経ています。

レオナルド・フィボナッチと数列の発見

フィボナッチ指標の名前の由来となったのは、13世紀のイタリアの数学者、レオナルド・フィボナッチです。彼は「リベラ・アッバチ」という著書を通じて、ヨーロッパにアラビア数字を紹介したことで知られていますが、彼の最も有名な貢献は「フィボナッチ数列」の紹介でした。この数列は、自然界の様々な現象、例えば植物の成長パターンや動物の繁殖パターンなどに見られる数学的なパターンとして、今も研究されています。

フィボナッチ数列と自然界の関係

フィボナッチ数列は、自然界の比率や形状と驚くほどの一致を見せます。例えば、ひまわりの種の配置、貝殻の渦巻き、さらには銀河の形状に至るまで、この数列と黄金比が見られます。これは、フィボナッチ数列が自然界の成長や発展の基本的な原則を捉えていることを示唆しています。

金融市場への応用

この自然界の法則が金融市場にも当てはまることが発見されたのは、比較的最近のことです。トレーダーたちはフィボナッチ数列が市場の動きにも適用可能であることに気づき、それを使って価格の動きやトレンドの変化を予測するための重要なツールとしました。特に、株価や為替レートなどの金融資産の価格変動における重要なサポートやレジスタンスレベルを特定するのに役立つことがわかっています。

フィボナッチ数列が13世紀の数学から現代の金融市場分析に至るまで、長い時間を経て重要な位置を占めるようになったことは、数学と自然界の関係の深さ、そしてそれがどのように私たちの経済活動に影響を与えるかを示しています。

フィボナッチを使用した取引戦略

フィボナッチ指標をFX取引に適用することで、市場の主要な反転ポイントを見極め、効果的な取引戦略を立てることが可能になります。ここでは、フィボナッチリトレースメントとフィボナッチエクステンションを用いた基本的な戦略を紹介します。

フィボナッチ・リトレースメントを使用した戦略

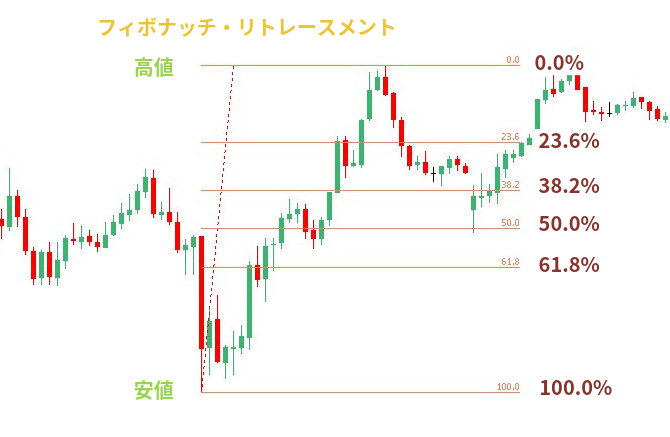

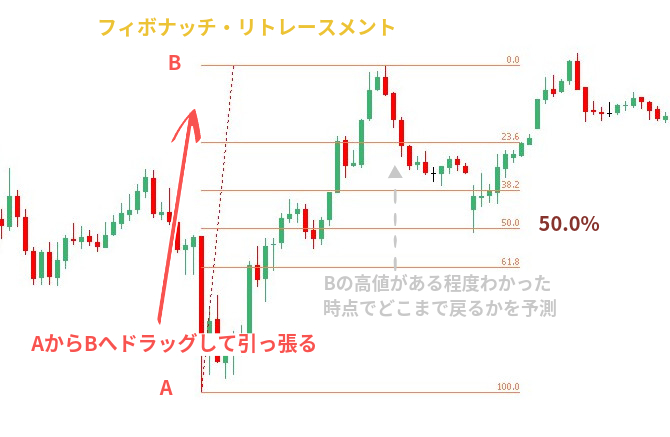

フィボナッチ・リトレースメントは、価格の大きな動きの後に、その反動で価格がどこまで戻るかを予測するのに使います。このツールを使う際は、まず最近の主要な高値と安値をチャート上で特定します。次に、その二点間にフィボナッチリトレースメント・レベル(通常は23.6%、38.2%、50%、61.8%、そして100%)を描きます。これらのレベルは、将来のサポートやレジスタンスのポイントとして機能する可能性があります。

たとえば、価格が大幅に下落した後に反発し始める場合、フィボナッチ・リトレースメント・レベルは、その反発が止まりそうなポイントを示唆します。トレーダーはこれらのレベルを利用して、エントリー(買い入れ)やエグジット(売却)のポイントを決定します。

フィボナッチ・エキスパンションを利用した戦略

フィボナッチ・エキスパンションは、主にトレンドが持続すると予想される場合に、その利益確定ポイントを見つけるために使用されます。ここでも、チャート上で重要な高値と安値を識別し、次にそのレベルを超える可能性のあるポイントを示すフィボナッチ・エキスパンション・レベルを描きます。

この戦略では、例えば価格が新しい高値をつけた後、どこまで上昇する可能性があるかを予測します。トレーダーはこの情報を利用して、利益を最大化するための適切な売却時期を見極めることができます。

フィボナッチ指標と他の分析ツールとの組み合わせ

フィボナッチ指標は他のテクニカル分析ツールと組み合わせて使用することで、その効果をさらに高めることができます。例えば、移動平均線や相対強弱指数(RSI)などと併用することで、エントリーとエグジットのポイントをより正確に特定することが可能です。

これらの戦略は基本的なものですが、FX市場でのフィボナッチ指標の活用方法を理解する良い出発点となります。取引における経験を積むことで、これらのツールをより効果的に使いこなすことができるようになります。

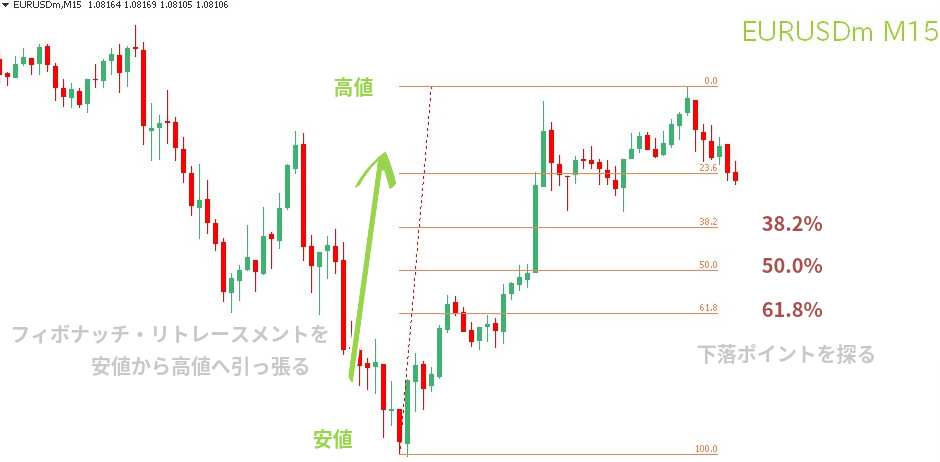

フィボナッチ・リトレースメントの使い方

フィボナッチ・リトレースメントは、市場の重要なサポートやレジスタンスレベルを識別するために広く使用されるテクニカル分析ツールです。以下のステップでその使い方を説明します。

- ステップ1: トレンドの識別

- まず、市場において明確な上昇トレンドまたは下降トレンドを識別します。フィボナッチ・リトレースメントは、これらのトレンドの一部を構成する価格の反転(リトレースメント)を分析するために使用されます。

- ステップ2: 高値と安値の選択

- 上昇トレンドの場合:トレンドの最低点(安値)から最高点(高値)までフィボナッチ・リトレースメントを描きます。

- 下降トレンドの場合:トレンドの最高点(高値)から最低点(安値)までフィボナッチ・リトレースメントを描きます。

- ステップ3: フィボナッチレベルの確認

- フィボナッチ・リトレースメントを描いた後、一般的なフィボナッチレベル(23.6%、38.2%、50%、61.8%、そして100%)がチャート上に表示されます。これらのレベルは、価格が反転する可能性のあるサポートやレジスタンスの領域を示します。

- ステップ4: 取引機会の識別

- 価格がこれらのフィボナッチレベルに達し、サポートまたはレジスタンスとして機能する兆候を示した場合、それはエントリー(買いまたは売り)の機会となる可能性があります。

- フィボナッチ・リトレースメントレベルは、特にエントリーやエグジットのポイントを特定する際に役立ちます。

使用上の注意

- フィボナッチ・リトレースメントは、他のテクニカル分析ツールや市場の基本的な要素と組み合わせて使用することが最も効果的です。

- また、どの取引にもリスクが伴いますので、適切なリスク管理とストップロスの設定が重要です。

フィボナッチ・リトレースメントは市場のサポートとレジスタンスレベルを特定する強力なツールであり、熟練した使い方によりFX取引の成功に貢献します。それぞれのトレードで市場の状況を注意深く分析し、このツールを戦略的に利用することが重要です。

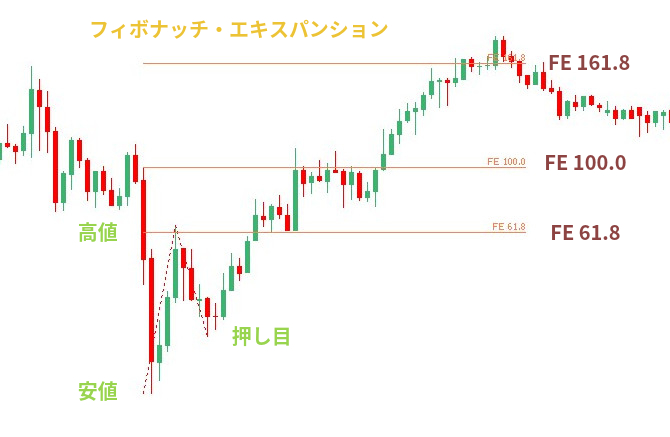

フィボナッチ・エキスパンションの使い方

- ステップ1: トレンドの識別

- まず、明確なトレンドを識別します。これは上昇トレンドまたは下降トレンドのいずれかです。

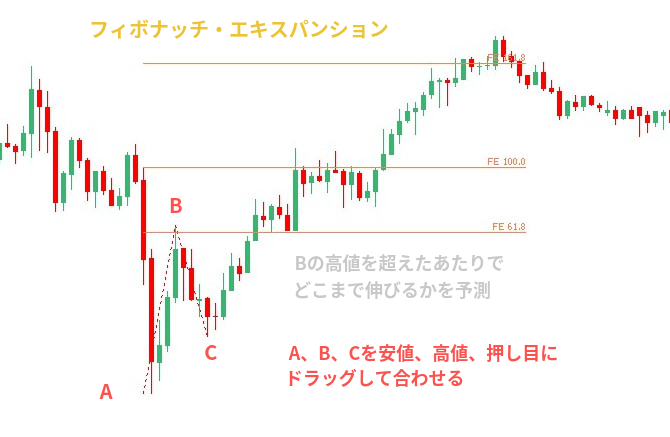

- ステップ2: 3点の選択

フィボナッチ・エキスパンションを描く際には、3つの重要なポイントを選択します。 - 始点(A):トレンドの始まりとなる点(例えば、上昇トレンドの場合は最低点)

- 終点(B):トレンドの最初の大きな動きが終わる点(例えば、上昇トレンドの場合はその後の最高点)

- 反転点(C):終点からの反転が終わる点(押し目や戻り目)

- ステップ3: フィボナッチ・エキスパンションの描画

- 上記の3点を基にして、フィボナッチ・エキスパンションを描きます。MT4では、これらの点をマウスでクリックし、ドラッグしてフィボナッチレベルを表示します。

- ステップ4: 利益確定ポイントの特定

- フィボナッチ・エキスパンションは、主に利益確定ポイントを特定するのに使用されます。例えば、100%のエキスパンションレベルやそれを超えるレベル(161.8%、261.8%など)が、将来の潜在的な価格目標として利用されます。

使用上の注意

- フィボナッチ・エキスパンションは、特にトレンドが継続していくと予測される場合に最も有効です。

- トレンドの強さや市場の他のシグナルと組み合わせて、フィボナッチ・エキスパンションの信頼性を評価することが重要です。

- リスク管理を徹底し、可能性のある逆の市場動向に備えることが必要です。

このように、フィボナッチ・エキスパンションは、トレンドの継続に伴う将来の価格目標を特定するために有用なツールとして使われます。正確にポイントを選択し、市場の他の動向と併せて慎重に分析することが重要です。

フィボナッチ・エキスパンションとフィボナッチ・エクステンション

フィボナッチ・エキスパンションとフィボナッチ・エクステンションは、実際には同じ概念を指していることが多いですが、使われる文脈やトレーディングプラットフォームによって名称が異なる場合があります。

フィボナッチ・エキスパンション(またはエクステンション)

- これらのツールは、市場が既存のトレンドを超えて動くポイント、つまりトレンドの「延長」や「拡大」を予測するために使用されます。

- トレーダーは、主にトレンドの継続を予測し、将来の利益確定ポイントを特定するためにこのツールを使用します。

- フィボナッチ・エクステンションは、通常、特定の価格の動きの始点、終点、およびその動きの反転ポイントを基に描かれます。

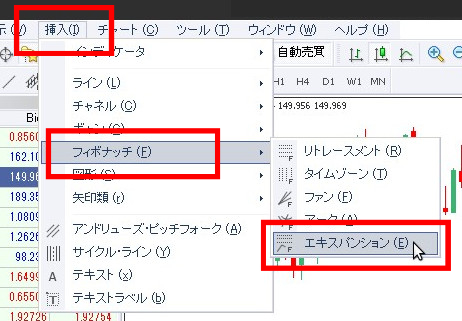

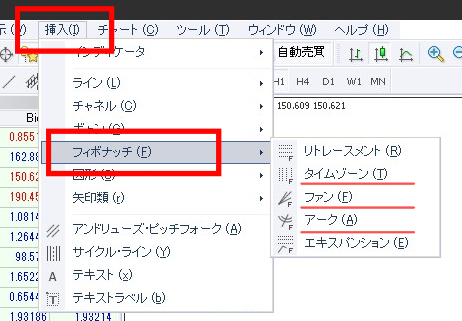

MT4(メタトレーダー4)におけるフィボナッチツール

- MT4などのトレーディングプラットフォームでは、フィボナッチに関連するツールの名称が異なることがあります。

- 「フィボナッチ・エキスパンション」が提供されている場合、これが実質的には「フィボナッチ・エクステンション」と同様の機能を果たすことが一般的です。

- 一部のプラットフォームでは、これらのツールが異なる名称や設定オプションで提供されていることもあります。

長い時間枠でのフィボナッチ指標の使用

FX取引において、フィボナッチ指標を最大限に活用するためには、異なる時間枠でのその使用方法を理解することが重要です。日足、週足、月足など、さまざまな時間枠でのフィボナッチ指標の適用方法と特徴を探り、それぞれに適した戦略を見ていきましょう。

日足チャートでのフィボナッチ指標

日足チャートでは、一日の価格変動を表します。この短期間のデータを使用すると、フィボナッチ指標はより短期的なトレンドや反転ポイントを特定するのに適しています。日足でのフィボナッチ分析は、特にデイトレードやスイングトレードに従事するトレーダーに有用です。短期的な市場の動きに素早く反応する必要があるため、日足でのフィボナッチレベルは、エントリーやエグジットのタイミングを決定するのに役立ちます。

週足チャートでのフィボナッチ指標

週足チャートは、一週間の価格動向を捉えるため、より長期的な市場のトレンドを分析するのに適しています。週足でフィボナッチ指標を使用すると、より大きな価格の動きや重要なサポート・レジスタンスレベルが明確になることが多いです。中長期の投資戦略を持つトレーダーにとって、週足チャートは市場の全体的な方向性を理解するのに役立ちます。週足で特定されたフィボナッチレベルは、長期的なポジションの計画において重要な指針となることがあります。

月足チャートでのフィボナッチ指標

月足チャートは、一か月間の市場の動きを示し、最も長期的な視点を提供します。月足でのフィボナッチ指標の適用は、大きな市場のサイクルや長期的なトレンドの理解に非常に有効です。長期投資戦略を持つトレーダーや、大きな経済的サイクルを考慮に入れたいトレーダーにとっては、月足チャート上のフィボナッチレベルが、重要なトレンドの転換点や持続性を判断するのに役立ちます。

長い時間枠での戦略の適用

異なる時間枠でフィボナッチ指標を適用する際は、自分の取引スタイルや投資目標に合わせて時間枠を選択することが重要です。短期的な市場の動きに焦点を当てる場合は日足、中期的なトレンド分析には週足、長期的な視点での分析には月足を使用します。また、複数の時間枠を組み合わせることで、市場の動きをより包括的に分析することも可能です。

短い時間枠でのフィボナッチ指標の使用

FX取引において、短い時間枠でのフィボナッチ指標の使用は、デイトレーディングやスイングトレーディングに従事するトレーダーにとって特に重要です。5分足、15分足、1時間足、4時間足といった時間枠でのフィボナッチ指標の効果的な活用方法を探ります。

5分足と15分足チャートのフィボナッチ活用法

5分足と15分足チャートは、非常に短期間の市場動向を反映します。この時間枠でのフィボナッチ分析は、急速に変動する市場の小さな動きを捉えるのに適しています。デイトレーダーはこれらのチャートを利用して、数分から数時間の間に発生するサポートやレジスタンスレベルを特定します。リトレースメントやエクステンションは、短期的な取引のエントリーやエグジットポイントを決定する際の重要な指標となります。

1時間足チャートのフィボナッチ活用法

1時間足チャートは、より長い期間の市場動向を反映し、デイトレーディングや短期のスイングトレーディングに適しています。この時間枠では、一日の間に形成される主要な高値と安値を利用してフィボナッチリトレースメントやエクステンションを描きます。これにより、その日の市場動向に基づいたより信頼性の高いトレードポイントを特定することが可能になります。

4時間足チャートのフィボナッチ活用法

4時間足チャートは、中期的な市場のトレンドを捉えるのに最適です。スイングトレーダーは、この時間枠を使用して、数日間にわたる重要なサポートやレジスタンスレベルを特定します。4時間足チャートでのフィボナッチ分析は、より長期的な市場動向を考慮に入れつつ、適切なエントリーやエグジットポイントを決定するのに役立ちます。

短期間での戦略の適用

短い時間枠でフィボナッチ指標を使用する際は、市場の急激な変動に迅速に対応することが重要です。5分足から4時間足の範囲では、小さな価格変動が大きなトレード機会を提供することがあります。これらの時間枠を活用することで、デイトレーディングや短期のスイングトレーディング戦略において、より緻密なトレード決定を行うことが可能です。

フィボナッチ指標と市場心理

FX取引におけるフィボナッチ指標の理解を深めるためには、市場心理との関連性を探ることが不可欠です。市場心理は、トレーダーの感情や期待が集合した結果としての市場の動きを指し、フィボナッチ指標はこの心理的側面を数値化するのに役立ちます。

市場心理とフィボナッチの関係

市場には恐怖や貪欲といった感情が存在し、これらは価格の動きに直接的な影響を及ぼします。例えば、市場が大きく下落すると、トレーダーの間に恐怖が広がり、さらなる売りが生じることがあります。逆に、市場が上昇すると、貪欲が働き、多くのトレーダーが価格がさらに上昇することを期待して買いに走ります。フィボナッチ指標は、これらの心理的な動きを特定の数値として表し、市場の潜在的な反転点を予測するのに役立ちます。

フィボナッチとトレンド

市場のトレンドは、一般的に多くのトレーダーの行動の結果として形成されます。フィボナッチ指標は、これらのトレンド中の重要なポイントを特定し、市場の集合的な心理がどのように価格に影響を与えるかを示します。トレーダーはフィボナッチレベルを利用して、トレンドの継続や逆転の可能性を評価し、それに基づいて取引戦略を立てることができます。

フィボナッチの心理的効果

フィボナッチ指標は自己成就的な性質を持つことがあります。つまり、多くのトレーダーがフィボナッチレベルを重視しているため、これらのレベルで市場の動きが予測通りになることがあります。この現象は、市場参加者が特定のフィボナッチレベルで行動を取ることで、それが実際に重要なポイントとなるということを意味します。

市場心理を理解し、それをフィボナッチ指標を通じて分析することは、FX取引における重要な要素です。市場の感情とトレンドを読み解き、それをトレード戦略に組み込むことで、トレーダーはより効果的に市場動向を予測し、適切な取引を行うことができるようになります。

フィボナッチ指標の高度な使用法

フィボナッチ指標は基本的な使い方だけでなく、より高度な手法を使ってもその価値を発揮します。ここでは、より進んだフィボナッチ指標の使用法について説明します。

フィボナッチファン(Fibonacci Fan)

フィボナッチファンは、市場の潜在的なサポートやレジスタンスラインを見つけるために使用されるツールです。これを描くには、チャート上の特定の高値と安値を選び、その二点を結びます。次に、このラインからファン状に複数のラインを引き、これらが市場の潜在的な反転点を示すガイドとなります。フィボナッチファンは、特にトレンドの勢いが変わるポイントを見極めるのに有効です。

フィボナッチタイムゾーン(Fibonacci Time Zones)

フィボナッチタイムゾーンは、将来の重要な時間ポイントやトレンド変化の可能性がある時期を特定するために使用されるツールです。これを描くには、市場の重要な変動点を二つ選び、これらの間隔を基準にして一連の垂直線を描きます。これらの線は、フィボナッチ数列に基づいて配置され、トレーダーに市場の潜在的な重要なタイミングを示唆します。フィボナッチタイムゾーンは、特に将来の市場変動のタイミングを予測するのに有効です。

フィボナッチアーク(Fibonacci Arcs)

フィボナッチアークは、市場のサポートやレジスタンスレベルを円弧の形で示すツールです。これを描くには、チャート上で重要な高値と安値を選び、これらを結んで円弧を描きます。フィボナッチアークは、このラインから38.2%、50%、61.8%の半径で描かれ、これらが潜在的なサポートやレジスタンス領域を示します。特に価格がこれらの円弧に近づくとき、市場の反転やブレイクアウトの可能性が示唆されます。

フィボナッチとその他のテクニカル分析ツールの組み合わせ

フィボナッチ指標は、移動平均線、MACD(移動平均収束拡散指標)、RSI(相対強弱指数)などの他のテクニカル分析ツールと組み合わせることで、さらに効果を発揮します。これにより、単一の指標に頼るのではなく、複数の指標からの信号を総合的に分析し、より信頼性の高いトレード決定を行うことが可能になります。

これらの高度なフィボナッチ指標の使用法は、市場の動向をより深く理解し、効果的な取引戦略を構築するのに役立ちます。しかし、これらの技術を適用するには、基本的なフィボナッチ指標の理解が前提となるため、初心者はまず基礎からしっかりと学ぶことが重要です。

実際のケーススタディ

FX取引におけるフィボナッチ指標の具体的な使用例を理解するために、実際の市場のシナリオを例に取り上げます。ここでは、EUR/USD(ユーロ/米ドル)ペアを用いたケーススタディを紹介します。

シナリオの設定

想定するシナリオは、EUR/USDが明確な上昇トレンドにあるとします。このトレンドにおいて、ユーロが最近の高値を更新した後、一時的な下落(リトレースメント)が見られる状況を考えます。

フィボナッチ・リトレースメントの適用

このシナリオでの最初のステップは、フィボナッチ・リトレースメントを描くことです。これには、最近の明確な低値から始まり、最新の高値までを結ぶ必要があります。描かれたフィボナッチ・リトレースメント・ラインは、価格が下落する可能性のある主要なレベルを示します。特に注目すべきは、38.2%、50%、61.8%のリトレースメントレベルです。

取引のタイミング

価格がこれらのフィボナッチレベルのいずれかに達し、そこで反転する兆候を見せた場合、それは買いエントリーの良い機会となる可能性があります。たとえば、価格が50%や61.8%のリトレースメントレベルに達し、そこでサポートを見つけた場合、それは上昇トレンドの再開の可能性があると考えられます。

リスク管理

どの取引にもリスクが伴います。そのため、潜在的な損失を制限するためにストップロスを設定することが重要です。このケースでは、選んだフィボナッチレベルの下にストップロスを設定することが一般的です。

利益確定

利益確定ポイントの設定には、フィボナッチ・エキスパンションや以前の高値などが利用されることがあります。市場が再び上昇し始めた場合、これらのレベルは利益を確保するための目標となり得ます。

複合的な分析手法の具体例と実践的なアプローチ

FX取引では、単一の分析ツールに頼るよりも、複数のツールを組み合わせることで、より精度の高いトレード戦略を構築できます。ここでは、フィボナッチ指標を他の分析ツールと組み合わせた複合的な分析手法の一例と、その実践的なアプローチを紹介します。

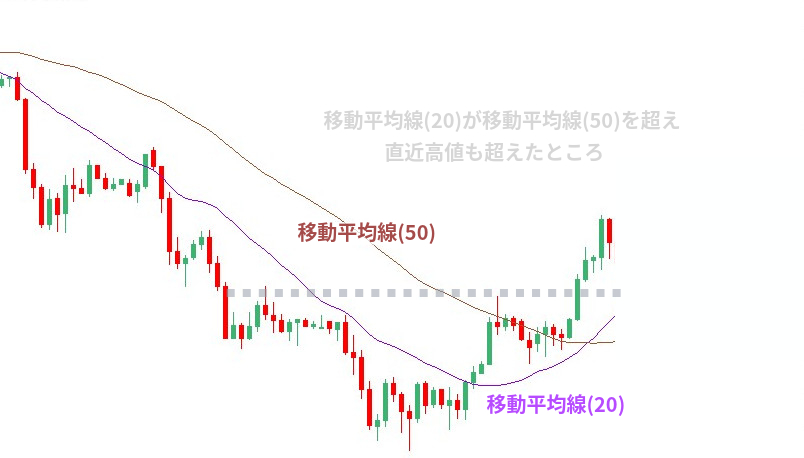

具体例:フィボナッチと移動平均線の組み合わせ

移動平均線は市場のトレンドを把握するための一般的なツールです。フィボナッチ指標と移動平均線を組み合わせることで、市場のトレンドと潜在的な反転ポイントをより詳細に分析することができます。

ステップ1:トレンドの特定

まず、短期と長期の移動平均線(例えば、20日移動平均と50日移動平均)を使用して市場の全体的なトレンドを特定します。短期移動平均線が長期移動平均線を上回り、直近高値を越えたのを確認して下降トレンドから上昇トレンドに変わったと判断します。

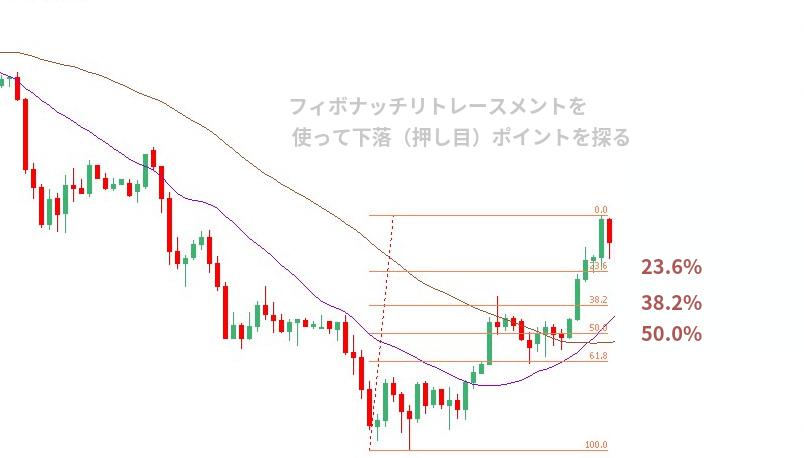

ステップ2:フィボナッチ指標の適用

次に、トレンドが確認されたら、フィボナッチリトレースメントを使用して、トレンド内での重要なサポートやレジスタンスレベルを見つけます。このステップでは、トレンドの最近の高値と安値を基にフィボナッチレベルを描きます。

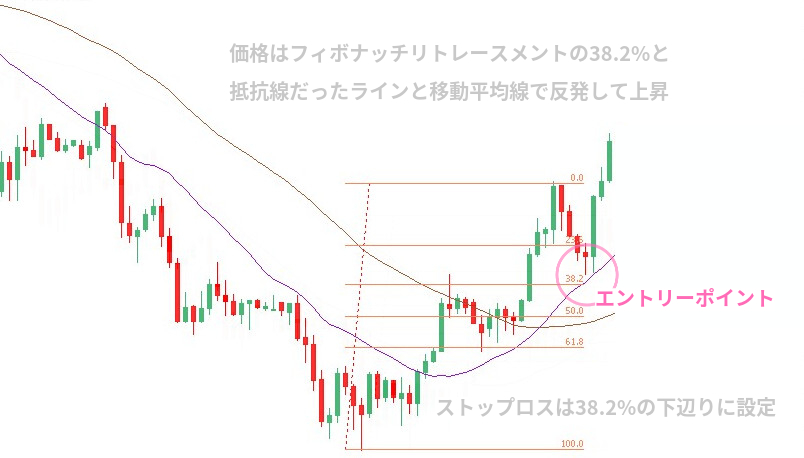

ステップ3:エントリーポイントの決定

移動平均線とフィボナッチレベルの両方がサポートやレジスタンスとして機能している領域を特定します。この領域は、エントリー(買いまたは売り)の良い機会を提供する可能性があります。

ステップ4:リスク管理と利益確定

常にリスク管理を念頭に置き、ストップロスを適切に設定します。また、利益確定ポイントは次の重要なフィボナッチレベルや移動平均線の位置を考慮して決定します。

実践的なアプローチ

この複合的な分析手法は、市場の動向をより総合的に理解するのに役立ちます。しかし、いかなる分析手法も市場の変動や外部要因による影響を受けるため、柔軟な対応と常に市場のニュースやイベントに注意を払うことが重要です。また、取引を行う前に常に複数のシナリオを想定し、それぞれのリスクとリターンを慎重に評価することが求められます。

フィボナッチ指標の落とし穴

フィボナッチ指標は多くのトレーダーにとって有用なツールですが、誤った使用方法や誤解に基づく運用は、予期しない損失を招く可能性があります。以下では、フィボナッチ指標の落とし穴とその回避方法について解説します。

間違い1:過度の信頼

- 問題点:一部のトレーダーは、フィボナッチ指標を過度に信頼し、他の重要な市場情報を無視する傾向があります。

- 解決策:フィボナッチ指標は他の分析ツールや市場の基本的なニュースと組み合わせて使用することが重要です。複数の情報源からのデータを総合的に考慮することで、よりバランスの取れた取引判断が可能になります。

間違い2:不適切なポイントの選択

- 問題点:フィボナッチレベルを描く際、適切でない高値や安値を選択すると、誤ったサポートやレジスタンスレベルが示されることがあります。

- 解決策:フィボナッチレベルを引く際には、明確な高値と安値を選択し、市場の大きな動きに基づいてこれを行うことが重要です。また、時間枠を変えて確認することも有効です。

間違い3:自己成就的予測

- 問題点:多くのトレーダーが同じフィボナッチレベルに注目している場合、市場がそのレベルで反応することは自己成就的な現象になる可能性があります。

- 解決策:フィボナッチ指標による予測が常に正しいわけではないことを理解し、他の指標や市場の状況を考慮することが大切です。

間違い4:過度の複雑化

- 問題点:フィボナッチ指標を複雑に使い過ぎると、分析が難解になり、重要なトレード機会を見逃す原因となることがあります。

- 解決策:シンプルで明確な取引戦略を維持し、分析を必要以上に複雑にしないことが重要です。初心者は特に、基本的なフィボナッチ戦略から始めることをお勧めします。

異なる市場状況でのフィボナッチ指標の適用方法

FX市場は常に変動しており、トレンド市場とレンジ市場(横ばい市場)という異なる状況が存在します。フィボナッチ指標はこれらの異なる市場状況においても有効に使用することができます。

トレンド市場でのフィボナッチの使用

トレンド市場では、価格が一方向に持続的に動く傾向があります。このような市場では、フィボナッチリトレースメントが特に有効です。

- トレンドの特定

- まず、明確な上昇トレンドまたは下降トレンドを特定します。これは、連続する高値と安値のパターンで識別できます。

- フィボナッチリトレースメントの適用

- 次に、トレンドの始点と終点を基にしてフィボナッチリトレースメントを描きます。上昇トレンドでは最低点から最高点へ、下降トレンドでは最高点から最低点へラインを引きます。

- サポートとレジスタンス

- フィボナッチリトレースメントレベルは、トレンドの継続中に潜在的なサポート(上昇トレンド)またはレジスタンス(下降トレンド)の領域として機能します。

レンジ市場でのフィボナッチの使用

レンジ市場では、価格が特定の範囲内で上下に動きます。この市場状況では、フィボナッチリトレースメントは異なる方法で使用されます。

- レンジの特定

- レンジ市場の特定は、価格が一定の高値と安値の間を行き来するパターンを見つけることで行います。

- フィボナッチの適用

- レンジの最高点と最低点を基にしてフィボナッチリトレースメントを描きます。この時、価格がこれらのレベルに達したときに反転する可能性があります。

- 反転ポイントの特定

- レンジ市場では、フィボナッチレベルが反転ポイントとして機能することがあります。価格がこれらのレベルに達したとき、エントリーやエグジットの機会を探します。

異なる市場状況においてフィボナッチ指標を適用する際は、市場の特性を理解し、それに合わせてフィボナッチの使用方法を調整することが重要です。常に市場の状況に応じて柔軟に対応し、他の分析ツールと組み合わせることで、より効果的な取引戦略を立てることができます。

市場の変動に対応するフィボナッチ戦略の調整

FX市場は常に変動しているため、フィボナッチ指標を使用する際には市場の変化に柔軟に対応し、戦略を適宜調整することが必要です。以下は市場の変動に対応するためのフィボナッチ戦略の調整方法についてのガイドラインです。

トレンドの変化に注目する

- 市場のトレンドは周期的に変化します。上昇トレンドが下降トレンドに変わる可能性が常にあるため、トレンドの変化を監視し、フィボナッチの引き直しを考慮することが重要です。

- トレンドの転換を示唆する兆候、例えば価格の高値や安値の更新、移動平均線の交差などに注意を払います。

フィボナッチレベルの再評価

- 市場が大きく動いた場合、既存のフィボナッチレベルがもはや有効でない可能性があります。そのため、定期的にフィボナッチレベルを再評価し、最近の市場の動きに基づいて調整することが重要です。

- 新しい高値や安値が形成された場合、フィボナッチレベルをこれらの新しいポイントに基づいて再描画します。

柔軟なアプローチを採用

- 一つのフィボナッチレベルに固執しない。市場は不確実であり、フィボナッチレベルが常に正確に機能するわけではありません。

- 複数の時間枠を使用して分析を行います。短期的な時間枠と長期的な時間枠の両方でフィボナッチ指標を検証することで、より包括的な市場の理解が可能になります。

リスク管理の重要性

- 市場の変動は予測不能な要素を含んでいます。そのため、どのような戦略を用いても、適切なリスク管理を行うことが不可欠です。

- ストップロスの設定や>ポジションサイズの管理を通じて、潜在的な損失をコントロールします。

継続的な学習と適応

- 市場は常に変化しているため、フィボナッチ戦略もこれに適応させる必要があります。定期的な分析と戦略の見直しは、効果的な取引のために不可欠です。

- 最新の市場の動向に敏感であること、そして継続的に学び、自己の戦略を改善することが成功への鍵です。

フィボナッチ指標を使った取引での一般的な失敗例

フィボナッチ指標を用いた取引は、特に初心者にとっては難易度が高いことがあります。ここでは、フィボナッチ指標を使った取引でよく見られる失敗例と、それらから学べる教訓について説明します。

失敗例1:適切でないポイントの選択

- 状況:トレーダーがフィボナッチリトレースメントを描く際に、不適切な高値や安値を選択することがあります。これは、市場の本質的な動きを反映していないため、誤ったトレード判断を引き起こすことがあります。

- 教訓:常に市場の大きな動きを基にして適切な高値と安値を選択することが重要です。複数の時間枠を確認し、市場のトレンドを正確に把握することが求められます。

失敗例2:過度の自信

- 状況:一部のトレーダーはフィボナッチ指標に過度に依存し、他の重要な市場シグナルを無視する傾向があります。これにより、重要な警告信号を見逃すことがあります。

- 教訓:フィボナッチ指標は、他のテクニカル分析ツールや基本的な市場分析と併用することが重要です。市場は多くの要因に影響されるため、総合的なアプローチが必要です。

失敗例3:不適切なリスク管理

- 状況:フィボナッチ指標を使用する際、リスク管理をおろそかにするトレーダーもいます。適切なストップロスの設定を行わず、大きな損失を被る可能性があります。

- 教訓:どんなに確信があるトレードでも、常にリスク管理は不可欠です。ストップロスの設定やポジションサイズの調整を行い、潜在的な損失を限定することが重要です。

失敗例4:市場の変動に対する適応の欠如

- 状況:市場は常に変化していますが、一部のトレーダーはその変化に適応せず、古いデータや情報に基づいて取引を行うことがあります。

- 教訓:市場の最新の動向を常に追い、必要に応じてフィボナッチレベルや戦略を調整することが不可欠です。柔軟性を持って市場の変化に対応することが成功の鍵です。

フィボナッチ指標に関するよくある質問(FAQ)

Q1: フィボナッチ指標とは何ですか?

- A: フィボナッチ指標は、フィボナッチ数列に基づいたテクニカル分析ツールです。これは、市場の重要なサポートやレジスタンスレベルを特定し、将来の価格動向を予測するのに役立ちます。

Q2: フィボナッチリトレースメントとはどのように使用しますか?

- A: フィボナッチリトレースメントは、市場の主要な高値と安値を結んで描かれます。これにより、価格が反転する可能性のあるサポートやレジスタンスレベルが示されます。多くのトレーダーは、これらのレベルを将来のエントリーやエグジットポイントとして利用します。

Q3: フィボナッチ指標はどのような市場で有効ですか?

- A: フィボナッチ指標は、さまざまな市場で有効です。FX市場のような高い流動性を持つ市場では特に効果的ですが、株式、商品、暗号通貨など他の市場でも利用されます。

Q4: フィボナッチ指標を使用する際の主な落とし穴は何ですか?

- A: フィボナッチ指標を使用する際の主な落とし穴には、過度の信頼、不適切なポイントの選択、リスク管理の欠如、市場の変動への対応不足があります。これらの問題を避けるためには、複数の分析ツールを併用し、適切なリスク管理戦略を持つことが重要です。

Q5: 初心者がフィボナッチ指標を学ぶためのお勧めの方法はありますか?

- A: 初心者はまず、フィボナッチ数列の基本的な理解から始めることが重要です。その後、デモアカウントや小額の実取引を通じて、フィボナッチリトレースメントやエクステンションの使用法を実践的に学ぶことをお勧めします。また、関連する書籍やオンラインコース、ウェビナーなどを利用することも有益です。

フィボナッチ指標をFX取引に効果的に取り入れる方法のまとめ

この記事では、FX取引におけるフィボナッチ指標の基本から高度な使用法までを詳しく説明しました。以下は、フィボナッチ指標の効果的な使用に関する主要なポイントのまとめです。

- フィボナッチ指標の基本

- フィボナッチ指標は、市場の重要なサポートやレジスタンスレベルを特定するために使用されます。

- フィボナッチリトレースメントとエクステンションは、特に有効なツールです。

- 使用法の要点

- 高値と安値を正確に選択し、適切なフィボナッチレベルを引くことが重要です。

- 異なる市場状況(トレンド市場、レンジ市場)に応じて、フィボナッチの使用法を調整します。

- 注意点

- フィボナッチ指標に過度に依存せず、他の分析ツールと組み合わせて使用することが重要です。

- 常にリスク管理を意識し、適切なストップロスの設定やポジションサイズの管理を行います。

- 結論

- フィボナッチ指標は、FX取引において非常に有用なツールですが、最も効果的な使用法は、市場の動向を総合的に分析し、他の分析手法と組み合わせることにあります。このツールを用いて、より緻密なトレード戦略を構築し、市場での成功への道を歩むための基盤を築きましょう。