Contents

ハーモニックパターンとは何か?

ハーモニックパターンとは、金融市場における価格動向を分析するための一手法であり、特定の幾何学的形状を用いて、株価や通貨の価格が将来どのように動くかを予測する方法です。この手法は、自然界に存在する比率やパターン、特に「フィボナッチ数列」に基づいています。フィボナッチ数列は、自然界の様々な現象に現れる数学的なシーケンスで、トレーディングの世界では価格の重要な支持や抵抗レベルを特定するのに使用されます。

ハーモニックパターンは、これらの比率を利用して、市場が過去にどのように動いたかを分析し、その結果をもとに未来の価格変動を予測します。トレーダーはこのパターンを識別することで、市場が転換点に達する可能性のあるタイミングや価格帯を見極めることができるのです。

このアプローチは、市場の動きがしばしば繰り返し現れる特定のパターンに従うという考えに基づいています。つまり、市場の行動には一定のリズムがあり、このリズムを理解することで将来の動きを予測する手がかりを得ることができるのです。ハーモニックパターンは、その複雑さゆえに初心者にとっては難しい場合がありますが、適切に学び適用すれば、市場の予測精度を格段に向上させる強力なツールとなり得ます。

Basic Harmonic Pattern

ハーモニックパターンを描画するインジケーターは高額なものが多い印象ですが、無料でも優秀なインジケータはあります。この記事で紹介するのは、「Basic Harmonic Pattern」という無料で使えるインジケーターです。描画できるのは基本形4つのパターンに限られますが、ストップロスとテイクプロフィットの候補が3つ自動で表示されます。

※バージョンアップで基本形4つに、Shark、Cypher、ABCDパターンが追加されました。

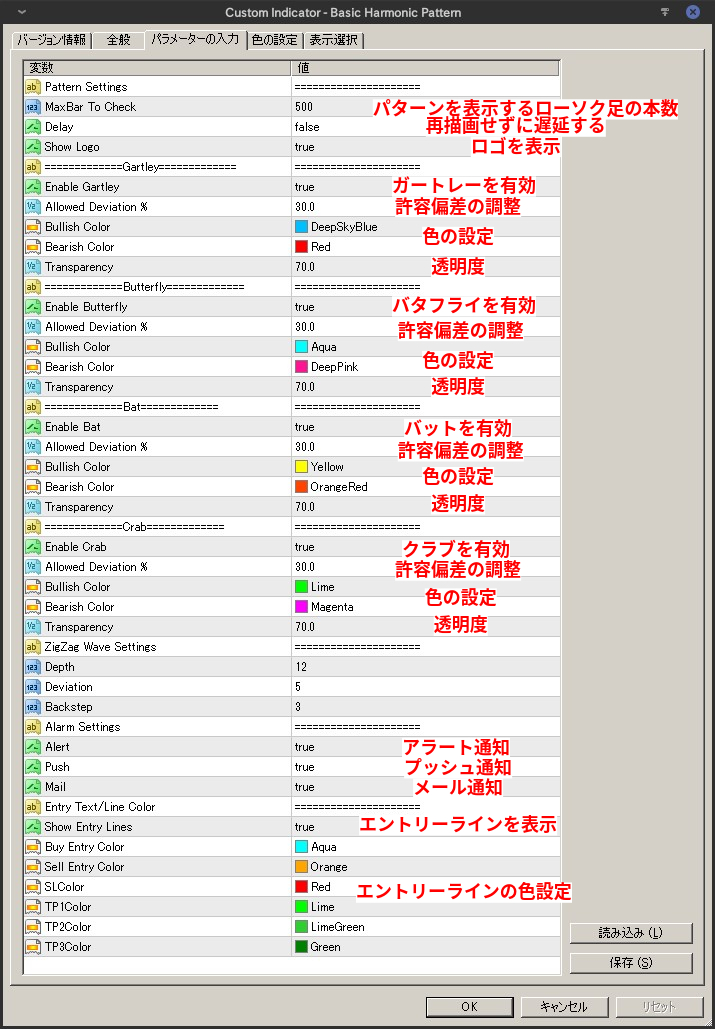

Basic Harmonic Patternのパラメーター

パターンを形成するインジケーターは完成するまでに何度か再描画することがあります。エントリーがうまく行かない時は、「Daley」を「true」にすることで再描画せずに遅延してパターンを表示するようにできます。許容偏差の調整やZigZag Wave Settingsは、通常の使い方であれば、デフォルトのままでいいかと思います。この記事のキャプチャはすべてデフォルトのままで使っています。(バットの色だけ見づらいので黄色からオレンジに変更しました。)

Basic Harmonic Patternのインストール

Basic Harmonic Patternをインストールするためには、MQL5のアカウントが必要です。

インストールの流れは次のようになります。

- MQL5にユーザー登録

- MT4、またはMT5を起動

- 「ファイル」メニューから「MQL5communityにログイン」をクリック

- ログインフォームが開くのでユーザー名とパスワードでMQL5にログイン

- ターミナルの「マーケット」から「インジケーター」タブを開く

- 右上の検索窓で「Basic Harmonic Pattern」を検索

- Basic Harmonic Patternのページが開いたら右上の「ダウンロード」をクリック

- ダウンロードが完了するとナビゲータウインドウの「インジケータ」の「Market」に追加される

画像つきの解説はこの記事を参考にしてください。

-

-

MQL5のインジケーターとEA:簡単ダウンロードとインストール方法

MQL5とは MQL5の公式ウェブサイト(https://www.mql5.com/ja)は、MT4/MT5プラットフォーム用のプログラミング言語とトレーディングツールの情報を提供するオンラインポータ ...

ForexSimulatorを使ったハーモニックパターンの検証方法

-

-

MT4トレーディングシミュレーターForex Simulatorの使い方

Forex Simulatorについて:MT4用トレード練習ツールの紹介 外国為替市場(FX)において成功するためには、経験と練習が不可欠です。しかしながら、実際の取引環境での練習はリスクが伴い、また ...

ハーモニックパターンの基本形

ハーモニックパターンの主要な基本形としては「ガートレー」「バット」「バタフライ」「クラブ」の4種類があり、各パターンは特定のフィボナッチ比率によって定義されます。この記事では4つの基本形しか扱いませんが、これらの基本形の他にも、派生形が存在し、市場の異なる状況に応じて使用されることがあります。

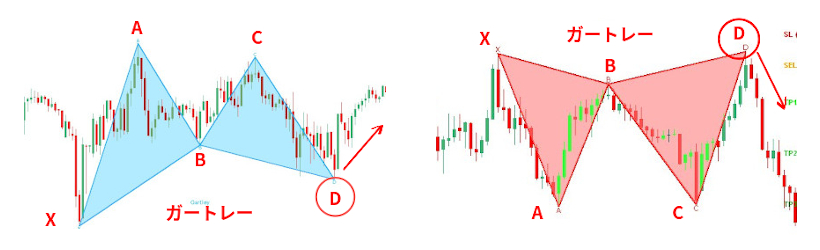

ガートレー・パターン

ガートレー・パターンは、ハーモニックパターンの中でも特に知られているパターンの一つで、その名前はこのパターンを最初に詳述したH.M.ガートレー氏に由来しています。このパターンは、市場の価格動向が特定のリズムと調和を持って動くという考えに基づいており、トレーダーが将来の価格反転ポイントを予測するために利用します。

ガートレー・パターンの構造

ガートレー・パターンは、「X-A-B-C-D」という5つのポイントで構成されます。このパターンは、次のような特徴的な形をしています:

- XからAへの動き: 価格が最初に大きく動く部分。

- AからBへの動き: 価格がX-Aの動きを部分的にリトレース(戻る)します。通常、このリトレースはX-A動きの61.8%程度です。

- BからCへの動き: 価格が再び下落または上昇し、Bから遠ざかりますが、Aのレベルを超えることはありません。この動きは多くの場合、A-Bの38.2%から88.6%のリトレースになります。

- CからDへの動き: この最終段階で、価格は再び転換し、C-Bのリトレースを超えて、新たな高値または安値(Dポイント)を形成します。このDポイントはX-A動きの78.6%のリトレース地点で発生することが多いです。

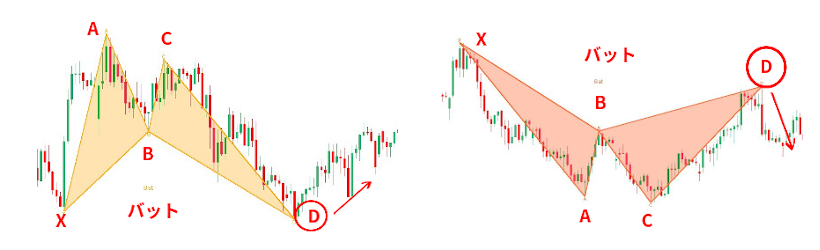

バット・パターン

バット・パターンはハーモニックトレーディングの中で広く使用されるパターンの一つで、市場の潜在的な反転点を識別するのに役立ちます。このパターンはその特徴的な比率と形状により、トレーダーにとって強力なツールとなり、特にリバーサル(反転)ポイントでの取引に適しています。

バット・パターンの構造

バット・パターンは、X、A、B、C、Dの五つのポイントで構成され、以下のような特徴的な動きを示します:

- XからAへの動き: 初期の価格変動がこの段階で発生し、市場の方向性を設定します。

- AからBへの動き: 価格が部分的にリトレースし、XからAの動きの38.2%から50%の範囲で反転します。

- BからCへの動き: 価格が再び進行方向に動き、BからAのリトレースの38.2%を示しますが、新たな高値や低値は作り出さず、Aのレベルを超えることはありません。

- CからDへの動き: 最後の段階で価格は再びリトレースし、DはXからAの拡張の88.6%で形成されます。このDポイントが市場の転換ポイントとなる可能性が高いです。

バタフライ・パターン

バタフライ・パターンはハーモニックパターンの中で特に人気のあるものの一つで、市場のポテンシャルな転換点を示すために使用されます。このパターンは、市場の極端な高値や安値の近くで形成されることが多く、トレーダーにとって強力な逆転シグナルとなり得ます。

バタフライ・パターンの構造

バタフライ・パターンは、以下のような特定のフィボナッチ比率を持つ四つの主要なポイント、X、A、B、C、Dで構成されます。これらのポイントは次のような特徴的な動きをします:

- XからAへの動き: 市場の価格が一定方向へ強く推移する部分です。

- AからBへの動き: 価格がAからXへの初動の一部をリトレース(戻る)します。このリトレースは、通常、XからAの動きの78.6%になります。

- BからCへの動き: 価格が再びAの方向へ進みますが、Aを超えることはありません。このCはAからBのリトレースの38.2%から88.6%の間で発生します。

- CからDへの動き: 最終段階で、価格はCから離れて再び大きく動き、このDポイントはXからAの拡張の161.8%に達することが多いです。これが「バタフライ」の名前の由来で、価格が「羽ばたく」ように見えることから名付けられました。

クラブ・パターン

クラブ・パターン(しばしば「クラブ」とも呼ばれます)は、ハーモニックパターンの中でも特に注目されるパターンの一つで、市場の潜在的な転換ポイントを示すために用いられます。このパターンは、市場が重要な高値や安値を形成する前に現れることが多く、トレーダーにとっては利益を最大化しリスクを管理する強力な手段となります。

クラブ・パターンの構造

クラブ・パターンは、特徴的なX、A、B、C、Dの五つのポイントで構成されます。各ポイント間の動きは以下のように定義されます:

- XからAへの動き: 市場が初動として大きな一方向への動きを見せる部分です。

- AからBへの動き: 価格がAからXへの動きを部分的にリトレース(戻る)しますが、このリトレースは通常、XからAの38.2%から50%の範囲です。

- BからCへの動き: 価格が再び下降または上昇し、Bから遠ざかりますが、Aのレベルを超えることはありません。このCポイントはBからAのリトレースの88.6%で形成されることが一般的です。

- CからDへの動き: 最終段階で価格はCから離れ、新たな高値または安値(Dポイント)を形成します。このDポイントは、XからAの拡張の161.8%に達することが多く、市場の重要な転換ポイントとなる場合があります。

ハーモニックパターンを用いたトレード戦略

エントリーポイントの決定

ハーモニックパターンを用いたトレーディングにおいて、エントリーポイントの選定は成功への鍵となります。エントリーポイントは市場に参入するタイミングを示し、このタイミングが投資成果に大きく影響します。適切なエントリーポイントを見極める方法を理解することは、リスクを管理し、潜在的な利益を最大化する上で重要です。

ハーモニックパターンにおけるエントリーポイントの特定

- Dポイントの確認: ハーモニックパターンが完全に形成されると、最終的なポイントであるDポイントが重要なエントリーポイントとなります。このDポイントは、パターンの最後のリバーサルゾーンであり、価格が反転する可能性が高い地点です。トレーダーはこのポイントに注目し、市場がこのレベルに達した際にエントリーを検討します。

- フィボナッチ比率の使用: Dポイントは特定のフィボナッチリトレースメントやエクステンション比率で特定されます。これらの比率に達した時、価格動向を注意深く監視し、そのレベルで支持または抵抗が確認できれば、エントリーの信頼性が高まります。

- 追加的な確認手段の利用: ハーモニックパターンだけでなく、他のテクニカル指標やトレンドライン、サポート・レジスタンスレベルとの組み合わせを利用してエントリーポイントを補強します。例えば、RSIやMACDなどのモメンタム指標がオーバーバイトやオーバーソールドの状態を示している場合、これがエントリーの追加的な信号となることがあります。

- 市場のセンチメントとニュース: 市場の全体的なセンチメントや経済ニュースもエントリーポイントの選定に影響を与えることがあります。例えば、経済指標の発表や政治的イベントが市場の動きに影響を与える可能性があるため、これらを考慮に入れることが重要です。

エントリーポイントでの取引開始

エントリーポイントが確定したら、適切なリスク管理戦略を設定することが不可欠です。取引サイズを決め、潜在的なリスクを計算し、利益目標と損切りラインを設定します。これにより、取引がうまくいかなかった場合の損失を限定し、成功した場合の利益を最大化することができます。

エントリーポイントの選定は、市場分析と自己のトレーディング計画に基づいて慎重に行うべきです。これにより、トレーディングの成功確率を高め、安定した利益を目指すことが可能となります。

ストップロスと利益確定の設定

投資やトレーディングにおいて、ストップロスと利益確定の設定はリスク管理の基本であり、長期的な成功には欠かせない要素です。これらの戦略は潜在的な損失を限定し、利益を確実に実現するために設計されています。ここでは、これらの設定を行う基本的な方法と、その重要性について説明します。

ストップロスの設定

ストップロスは、予め定めた一定の損失が発生した場合に自動的にポジションを閉じる命令です。これにより、予期せぬ市場の変動による大きな損失を防ぎます。ストップロスを設定する際のコツは以下の通りです:

- パターンの失敗点を利用する: ハーモニックパターンを利用してトレーディングを行う場合、パターンの理論上の失敗点、つまりDポイントのすぐ下または上にストップロスを設定します。例えば、バット・パターンでエントリーした場合、Dポイントの少し下にストップロスを置くことで、パターンが無効になる前に損失を切ることができます。

- サポートとレジスタンスレベルを考慮する: チャート上の重要なサポート(下支え)やレジスタンス(上限)レベルを利用して、それらの少し外側にストップロスを設定する方法もあります。これにより、小さな価格変動によってポジションが閉じられることを防ぎます。

利益確定の設定

利益確定は、利益を確保するためにポジションを自動的に閉じる命令です。利益確定を設定する際には、次の点を考慮すると良いでしょう:

- フィボナッチ比率を利用する: ハーモニックパターンでは、エントリーポイントからのフィボナッチ比率を用いて、利益確定の目標を設定します。たとえば、エントリーポイントからのリターンが原点の61.8%、100%、または161.8%になる点を利益確定のターゲットとすることが一般的です。

- 以前の高値や安値を目標にする: 市場が以前に形成した顕著な高値や安値を利益確定の目標とする方法もあります。これらのポイントは市場が反応する可能性が高いため、利益を確保するための自然な目標となります。

リスクとリターンのバランス

ストップロスと利益確定を設定する際は、リスクとリターンのバランスを常に意識することが重要です。リスクを取ることで期待されるリターンが相応しくなければ、取引は理にかなっていません。理想的には、損失リスクを最小限に抑えつつ、可能な限り利益を最大化するような設定を目指すべきです。これにより、長期的には安定したトレーディングパフォーマンスを維持することができます。

ハーモニックパターン入門:概要とトレーディング戦略のまとめ

ハーモニックパターンは、フィボナッチ数列に基づく市場の価格動向を分析する方法であり、トレーダーが市場の転換点を予測するために利用されます。この手法は、自然界に見られる比率を応用しており、その精度と一貫性から多くの金融市場で採用されています。

主要なハーモニックパターン

- ガートレー

- バット

- バタフライ

- クラブ

これらのパターンは、市場のリバーサルポイントを特定するために有用で、トレーダーにとって価格の将来的な動きを予測する強力なツールです。各パターンは特定のフィボナッチ比率で形成され、適切なエントリーとエグジットポイントを提供します。

ハーモニックパターンの取引戦略

エントリーポイント、ストップロス、利益確定の設定は、ハーモニックパターンを用いたトレーディングの核心部分です。適切なリスク管理と組み合わせることで、トレーダーは利益を最大化し損失を最小化することができます。

ハーモニックパターンの習得は複雑であり、時間と努力を要しますが、市場の動きを理解し予測するための非常に有効な方法です。継続的な学習と実践を通じて、トレーダーはこの高度な分析手法をマスターし、トレーディング戦略を向上させることが可能です。